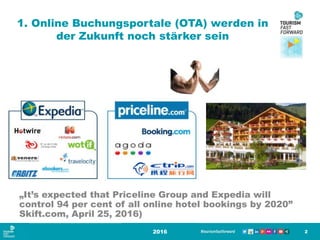

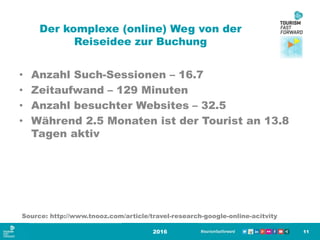

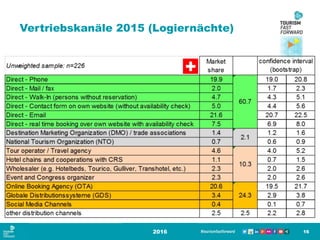

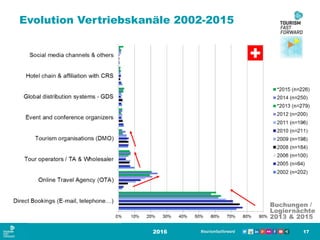

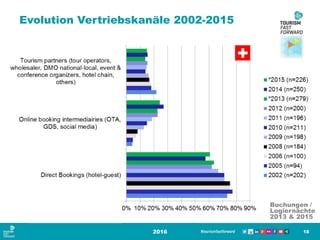

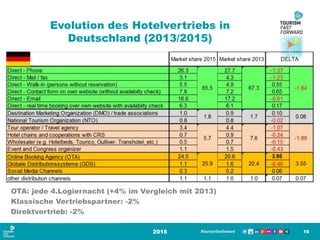

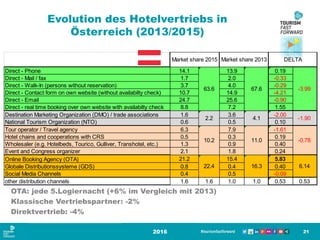

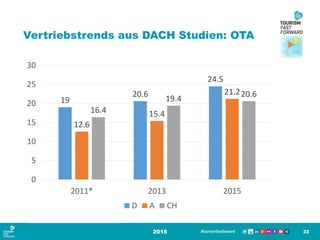

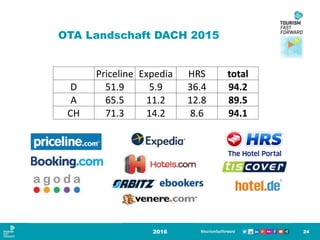

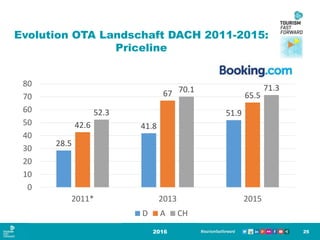

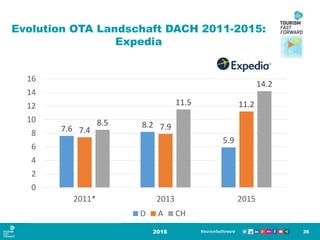

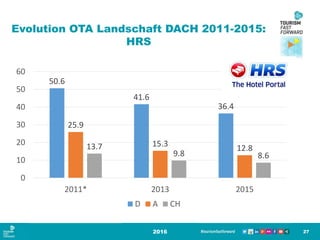

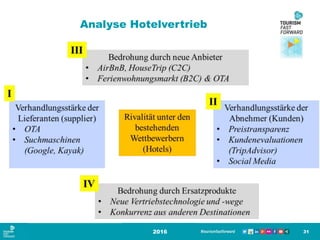

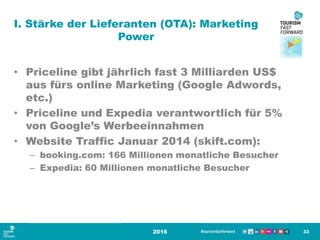

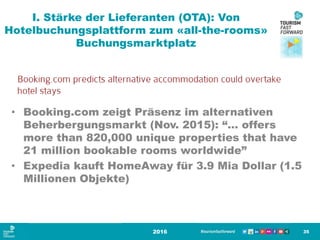

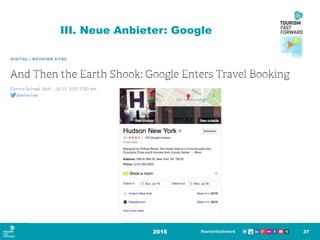

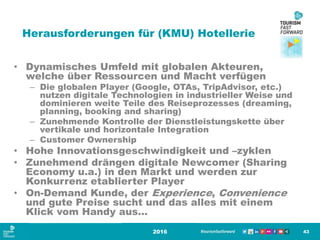

Das Dokument analysiert den Online-Hotelvertrieb in der DACH-Region und prognostiziert eine Dominanz der großen Online-Buchungsportale (OTAs) bis 2020. Es beleuchtet das Verhalten der Kunden während des Buchungsprozesses und die Herausforderungen, denen Hotels gegenüberstehen, darunter die Notwendigkeit der digitalen Transformation und eine erhöhte Innovationsgeschwindigkeit. Schließlich werden Empfehlungen gegeben, wie Hotels ihre Wettbewerbsfähigkeit durch digitale Strategien und Kooperationen verbessern können.