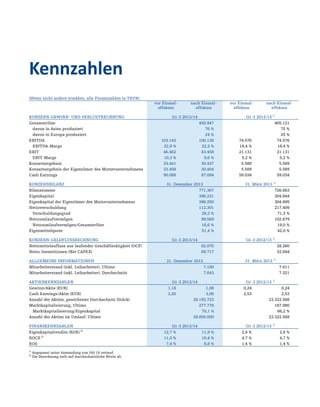

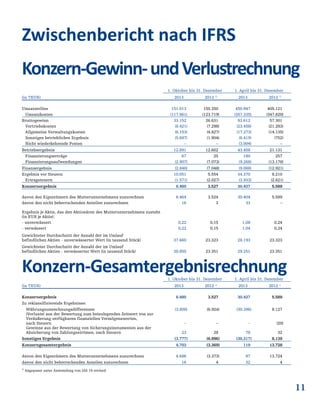

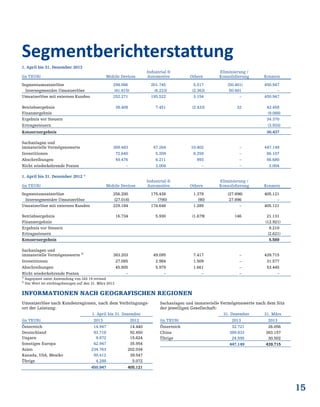

Die AT&S Gruppe erzielte im Geschäftsjahr 2013/14 in den ersten drei Quartalen einen Umsatz von rund 451 Mio. EUR, was einer Steigerung von 11 % im Vergleich zum Vorjahr entspricht, und verbesserte das EBITDA um 34 % auf 100 Mio. EUR. Der Gewinn pro Aktie stieg von 0,24 EUR auf 1,08 EUR, und die positive Entwicklung wurde vor allem durch hohe Nachfrage in den Bereichen mobile Geräte und Automotive vorangetrieben. Der Ausblick für das Gesamtjahr bleibt unverändert mit einem Umsatzwachstum von 5 % und einer EBITDA-Marge von 18-20 %.