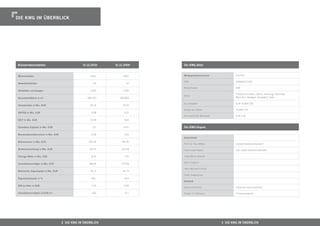

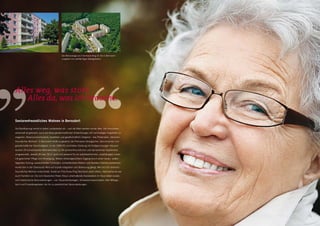

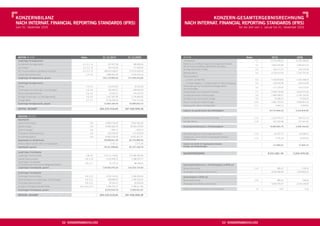

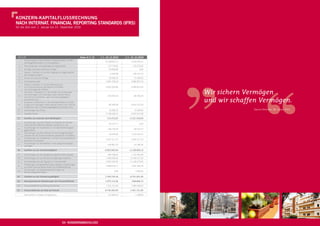

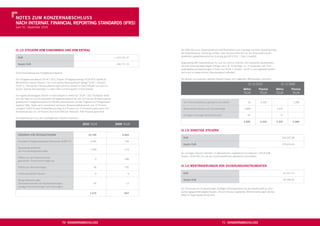

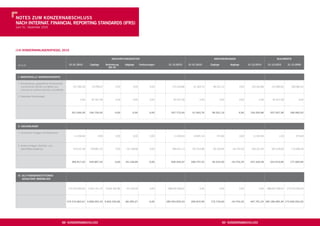

Der Geschäftsbericht 2010 der KWG Kommunale Wohnen AG hebt die erfolgreiche Expansion und wertsteigernde Sanierung des Wohnimmobilienportfolios hervor, was zu einem Anstieg des Konzernjahresüberschusses auf 8,58 Millionen Euro führte. Zudem wurde ein Anstieg des Net Asset Value um 21 Prozent auf 7,23 Euro je Aktie verzeichnet, während die Eigenkapitalquote auf 38,1 Prozent stieg. Die strategische Positionierung als integrierter Wohnungsbestandshalter und Investitionen in die Zukunft sollen auch im Jahr 2011 fortgesetzt werden.