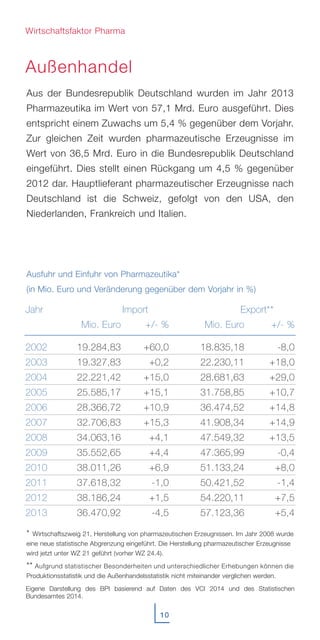

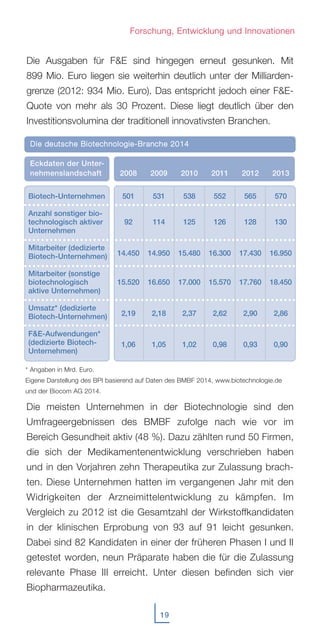

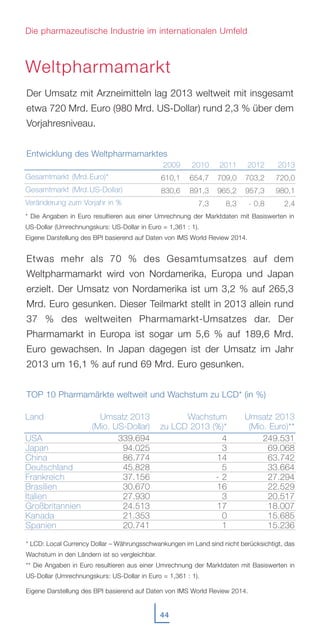

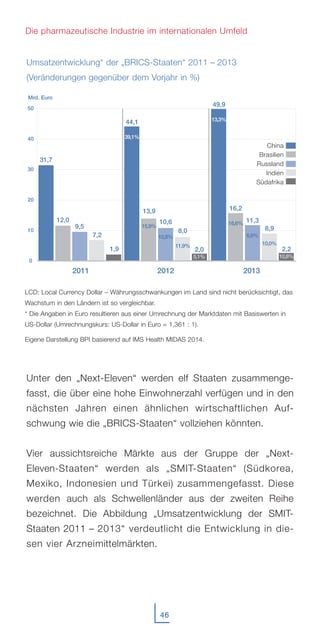

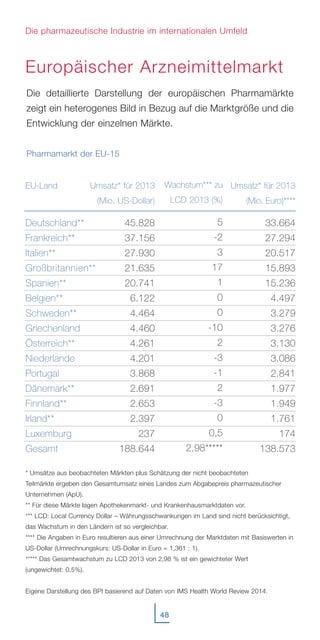

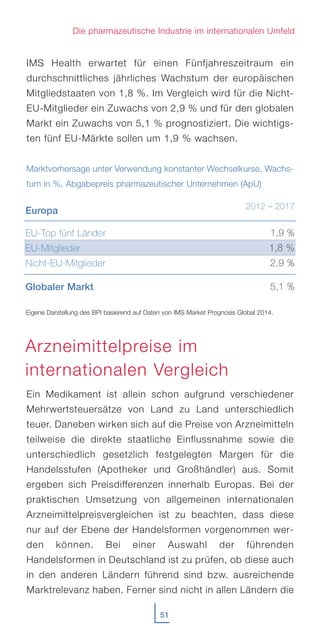

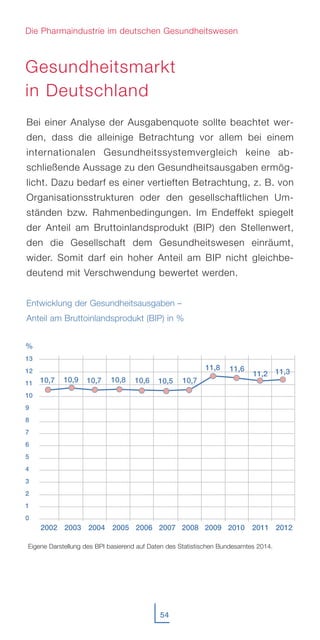

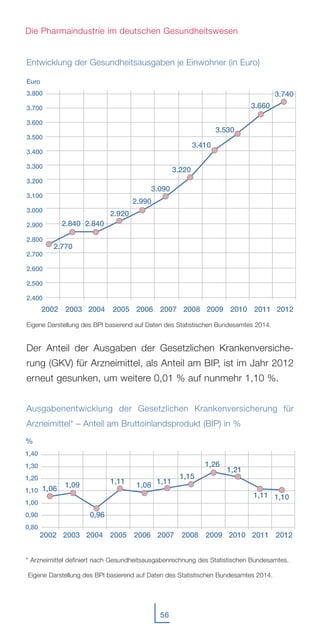

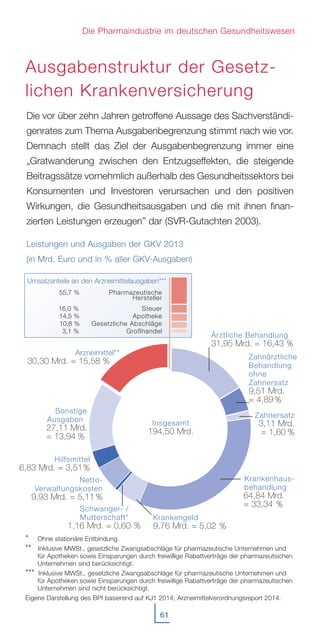

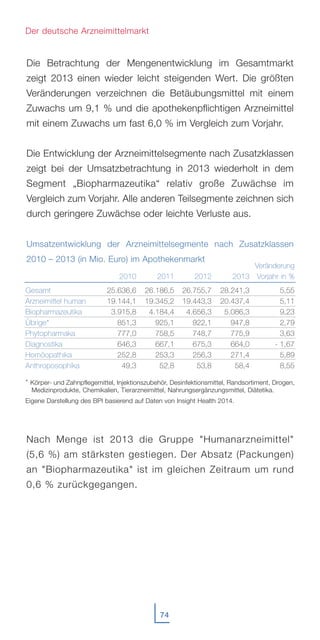

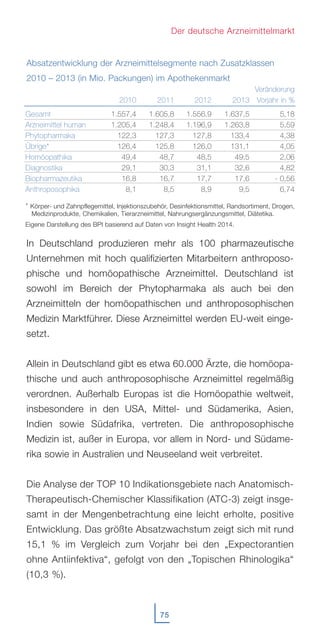

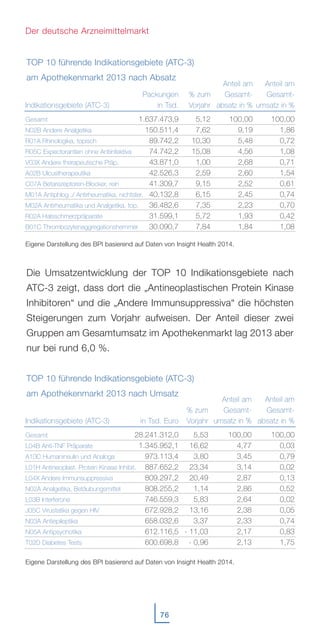

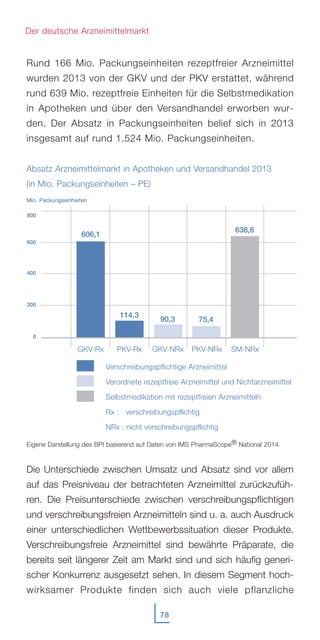

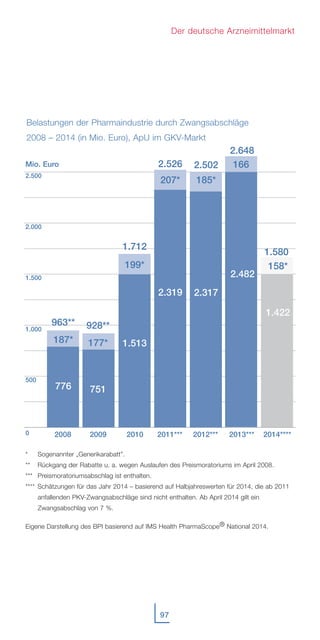

Das Dokument 'Pharma-Daten 2014' bietet umfassende Informationen zur pharmazeutischen Industrie in Deutschland, einschließlich Branchenstruktur, Produktion, Beschäftigung und Außenhandel. Es thematisiert die Herausforderungen für pharmazeutische Unternehmen durch regulatorische Eingriffe und Kostendämpfungsmaßnahmen, die den Gestaltungsspielraum einschränken und die Patientenversorgung beeinträchtigen können. Zudem wird auf die Notwendigkeit forschungsfreundlicher Rahmenbedingungen für die Entwicklung neuer Arzneimittel hingewiesen.