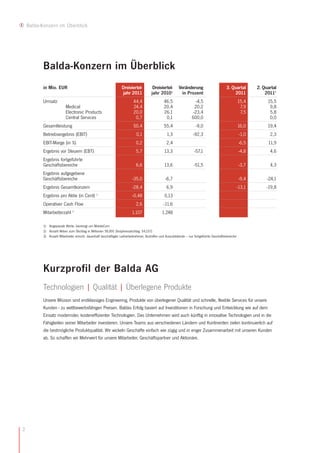

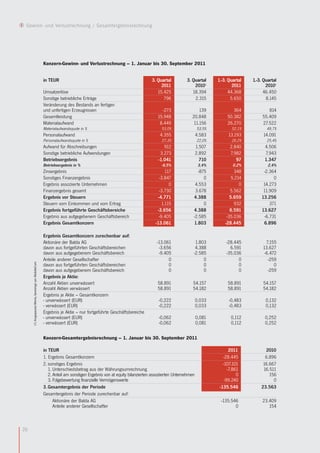

Im dritten Quartalsbericht 2011 von Balda AG wird ein leicht negatives operatives Ergebnis von 0,1 Millionen Euro vermeldet, was einen Rückgang im Vergleich zum Vorjahr darstellt. Der Umsatz im Segment Mobilecom ist rückläufig, und das Unternehmen hat das Segment im Rahmen eines Management-Buy-outs verkauft, um sich auf profitablere Geschäftsbereiche wie Medical zu konzentrieren. Trotz herausfordernder Marktbedingungen wird ein leicht positives operatives Ergebnis für die fortgeführten Geschäftsbereiche bis Jahresende angestrebt.