FORMACION Y ORIENTACION LABORAL - TEMA 3 LA SEGURIDAD SOCIAL - FP A DISTANCIA ANDALUCIA - GRADO SUPERIOR GESTION COMERCIAL Y MARKETING

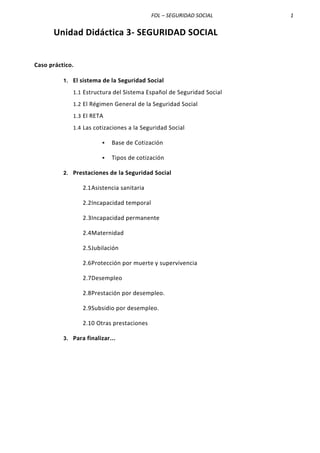

- 1. FOL – SEGURIDAD SOCIAL 1 Unidad Didáctica 3- SEGURIDAD SOCIAL Caso práctico. 1. El sistema de la Seguridad Social 1.1 Estructura del Sistema Español de Seguridad Social 1.2 El Régimen General de la Seguridad Social 1.3 El RETA 1.4 Las cotizaciones a la Seguridad Social Base de Cotización Tipos de cotización 2. Prestaciones de la Seguridad Social 2.1Asistencia sanitaria 2.2Incapacidad temporal 2.3Incapacidad permanente 2.4Maternidad 2.5Jubilación 2.6Protección por muerte y supervivencia 2.7Desempleo 2.8Prestación por desempleo. 2.9Subsidio por desempleo. 2.10 Otras prestaciones 3. Para finalizar...

- 2. FOL – SEGURIDAD SOCIAL 2 Caso práctico. ¿Recuerdas la empresa "ASLAB - Consultores"?, la vimos en la primera unidad, su actividad principal consiste en asesorar a empresas y a trabajadores en cuestiones relacionadas con el Derecho Laboral y también en materia de Seguridad Social, como la tramitación de Afiliaciones, Altas, Modificaciones y Bajas de trabajadores en la Seguridad Social, confección de nóminas, etc. En ASLAB son expertos en Derecho Laboral y Relaciones Laborales, conocen a fondo la Ley del Estatuto de los Trabajadores, la ley de Procedimiento Laboral y la Ley General de Seguridad Social y siempre procuran buscar la solución más adecuada a cada caso planteado de acuerdo con la legalidad vigente. 1. EL SISTEMA DE LA SEGURIDAD SOCIAL CASO Janet es de Paraguay pero vive en España desde hace más de un año. En Aslab le tramitaron toda la documentación para poder trabajar en nuestro país y ya tiene permiso de residencia y de trabajo. Ha encontrado trabajo en un hotel como recepcionista, de su nómina le descuentan todo los meses una cantidad de dinero para la Seguridad Social. A ella le gustaría saber por qué y para qué le retienen ese dinero. Sin duda habrás oído hablar de la Seguridad Social, unas veces bien y otras veces mal, y probablemente tienes tu propia opinión al respecto. Pero, ¿crees que se conoce bien este sistema? ¿Sabes que hay países donde no existe? En este epígrafe y los que siguen vas a estudiar cómo funciona la Seguridad Social, la gran conquista social del siglo XX; un elemento esencial e imprescindible en la sociedad moderna. Cuando empezamos a trabajar, el empresario que nos contrata tiene que suscribir obligatoriamente un seguro. Te preguntarás, ¿y quién tiene que pagarlo? Este seguro tiene que abonarlo tanto el empresario como el trabajador, así, el trabajador y su familia, están protegidos ante situaciones de necesidad como un accidente, una enfermedad, la maternidad, el desempleo, etc. La Constitución española, en su artículo 41, establece que: "Los poderes públicos mantendrán un régimen público de Seguridad Social para todos los ciudadanos, que garantice la asistencia y prestaciones sociales suficientes ante estados de necesidad, especialmente en caso de desempleo". Del anterior artículo podemos extraer el concepto de Seguridad Social: Se define como el sistema público por el que el Estado garantiza a las personas que se encuentran dentro de su campo de aplicación, la protección adecuada en las contingencias que la Ley establece. En España dicho sistema es obligatorio y está regulado por el Real Decreto Legislativo 1/1994, de 20 de Junio, que aprueba el Texto Refundido de la Ley General de Seguridad Social (en adelante LGSS).

- 3. FOL – SEGURIDAD SOCIAL 3 Las contingencias que protege el Sistema de la Seguridad Social se establecen en los artículos 115, 116 y 117 de la LGSS y son de dos tipos, como puedes ver en el siguiente esquema: CONTINGENCIAS Comunes 1 Enfermedad común 2 Accidente no laboral 3 Jubilación 4 Muerte y supervivencia 5 Maternidad 6 Riesgo del embarazo Profesionales 1 Enfermedad prOfesional 2 Accidente laboral 3 Desempleo Estas contingencias, cuando se producen, dan origen a situaciones de necesidad social, teniendo derecho la persona necesitada a recibir una compensación económica por parte de la Seguridad Social. Situación protegida Persona incluida en el campo de aplicación Necesidad social Prestación económica Esta compensación económica se denomina prestación y hay dos modalidades, que puedes comparar en la siguiente tabla: Modalidad Contributiva Modalidad no contributiva Se aplica a las personas que han cotizado a la Seguridad Social y a sus familiares, siempre que se encuentren incluidos en alguno de los siguientes grupos: 1. Trabajadores por cuenta ajena. 2. Trabajadores por cta.propia o autónomos. 3. Socios trabajadores de cooperativas de trabajo asociado. 4. Estudiantes. 5. Funcionarios públicos, civiles y militares. 6. Extranjeros con permiso de residencia y trabajo. Comprende todas las prestaciones. Se aplica a las personas que, residiendo en territorio nacional, no han cotizado nunca o no lo suficiente para acceder a la modalidad contributiva, y que carecen de recursos económicos. Comprende sólo las prestaciones de: 1 Asistencia sanitaria. 2 Pensión de invalidez permanente. 3 Pensión de jubilación. 4 Subsidio de desempleo. 5 Prestaciones familiares por hijo a cargo. CASO En Aslab le aclaran a Janet que con el dinero que le descuentan a ella y a todos los trabajadores mensualmente, el día que lo necesiten, podrán solicitar una compensación económica por parte de la Seguridad Social, que le ayudará a ella y/o a su familia cuando se pongan enfermos, tenga un hijo, o se quede sin trabajo, etc.

- 4. FOL – SEGURIDAD SOCIAL 4 1.1 Estructura del Sistema Español de Seguridad Social CASO Elena es una estudiante de 2º curso del Ciclo Formativo de Gestión Comercial y Marketing. Pronto comenzará la Formación en Centros de Trabajo (FCT) en un centro comercial de Málaga. La empresa quiere informarse de cuáles son sus obligaciones con la Seguridad Social respecto a Elena. Tantas contingencias como las que has visto y sus correspondientes prestaciones necesitan una buena estructura organizativa para que todo funcione lo mejor posible. ¿Cómo es esa estructura? ¿Qué organismo puede regular todo esto? ¿Qué funciones tiene? ¿A quién presta sus servicios? En este epígrafe puedes encontrar las respuestas. En cuanto a su estructura, el sistema español de la Seguridad social, se divide en: 1. Régimen General: para los trabajadores por cuenta ajena. 2. Regímenes Especiales: para 1. autónomos, 2. estudiantes, 3. empleados de hogar, 4. trabajadores del mar, 5. funcionarios públicos, civiles y militares, 6. trabajadores agrarios, 7. trabajadores de la minería y del carbón. Los organismos públicos que gestionan y dispensan esta protección al ciudadano son las denominadas entidades gestoras: 1. El Instituto Nacional de la Seguridad Social (INSS), 2. El Instituto de Mayores y de Servicios Sociales (IMSERSO), 3. El Instituto Nacional de Gestión Sanitaria (sustituye al INSALUD por Real Decreto 840/2002) 4. El Instituto Nacional de Empleo(INEM), 5. La Tesorería General de la Seguridad Social 6. El Instituto Social de la Marina 7. Las Mutuas de accidentes de trabajo y enfermedades profesionales. En muchas comunidades autónomas existen organismos propios que han sustituido a algunas de las anteriormente mencionadas. SABÍAS QUE... La Seguridad Social como tal nace en Alemania como producto del proceso de industrialización, las fuertes luchas de los trabajadores, la presión de las iglesias, de algunos grupos políticos y sectores académicos de la época. Primeramente los trabajadores se organizaron en asociaciones de auto-ayuda solidaria, destacando las mutuales de socorro mutuo, las cooperativas de consumo y los sindicatos. Eran los tiempos en que Alemania era gobernada por el Káiser Guillermo II. Como primer gran documento de compromiso social del Estado, se caracteriza el Mensaje Imperial, de 17 de Noviembre de 1821, anunciando protección al trabajador, en caso de perder su base existencial por enfermedad, accidente, vejez o invalidez total o parcial.

- 5. FOL – SEGURIDAD SOCIAL 5 CASO. El asesor explica al empresario que Elena está encuadrada en el régimen especial de estudiantes; por ello, se excluye del régimen general de la Seguridad Social. Le explica que la FCT no es una relación laboral sino un módulo más del ciclo formativo. Y que, aunque se den ciertas características, como la dependencia y el trabajo por cuenta ajena, no hay un contrato de trabajo como tal ni existe obligación de retribuir a Elena por el trabajo que desempeñe. Por lo tanto, no tiene que afiliarla a la Seguridad Social ni cotizar por ella. 1.2 El Régimen General de la Seguridad Social CASO Volviendo al caso de Janet. Cuando fue a firmar su contrato de trabajo, el asesor de Aslab le comunicó que la empresa también la iba a afiliar en el Régimen General de la Seguridad Social. Janet pregunta por qué este régimen y no otro, ya que es un seguro que ella tiene que pagar, deberían dejarla elegir el régimen que más le convenga. También se extrañó de que en lugar de darla de alta, la afiliaran, ¡ni que fuera un sindicato! Como ya has visto, todos los trabajadores no estamos sometidos a las mismas condiciones en la Seguridad Social, el trabajador que trabaja por cuenta ajena suele tener un régimen y los autónomos suelen tener otro. ¿Qué condiciones debe reunir un trabajador para pertenecer a uno u otro régimen? En este apartado veremos las características del régimen general. Están incluidos en el Régimen General de la Seguridad Social, entre otros, los siguientes colectivos: 1. Trabajadores por cuenta ajena, ya sean eventuales, de temporada o fijos. 2. Personal contratado al servicio de notarías, registros de la propiedad y demás oficinas o centros similares. 3. Los reclusos que realicen trabajos penitenciarios retribuidos. 4. Las personas que presten servicios retribuidos en las entidades e instituciones de carácter benéfico-social. Existen otros colectivos de trabajadores que están integrados en el Régimen General, aunque conservan determinadas peculiaridades. Son los siguientes: 1. Representantes de comercio 2. Artistas 3. Trabajadores ferroviarios 4. Jugadores profesionales de fútbol Los empresarios están obligados a inscribir a la empresa en la Seguridad Social como requisito previo e indispensable a la iniciación de la actividad. Este acto se realiza en la Dirección Provincial de la Tesorería General de la Seguridad Social de la provincia en la que radique el domicilio del empresario o del centro de trabajo. La inscripción es única para todo el Estado español y válida durante toda la existencia de la empresa. Además, el empresario deberá: Dar de alta en la Seguridad Social a los trabajadores que vaya a contratar. Afiliar a la Seguridad Social a aquellos trabajadores que vaya a contratar y que sea su primer empleo. La Seguridad Social asignará al trabajador un nº de afiliación (NAF), de carácter vitalicio, imprescindible para la correcta aplicación de la cotización y para el reconocimiento de las prestaciones a que dicha cotización da derecho.

- 6. FOL – SEGURIDAD SOCIAL 6 La afiliación o alta del trabajador puede realizarse a instancia de los trabajadores, o de oficio por parte de la Inspección de Trabajo, cuando el empresario hubiera incumplido su obligación. Los incumplimientos empresariales en esta materia se consideran una infracción grave que puede ser sancionada con multas cuyo importe está comprendido entre 626 € y 6.250 €. La afiliación inicial o el alta del trabajador se realizará con anterioridad a la iniciación de la relación laboral, si se realiza fuera de plazo tendrá efecto desde el día de su presentación. Dar de baja al trabajador cuando finalice la relación laboral, el empresario comunicará este hecho a la Seguridad Social en los seis días naturales siguientes al cese. El incumplimiento de esta obligación se considera una falta leve sancionada con multas entre 60 € y 625 €. CASO En Aslab explicaron a Janet, que en el artículo 7 .1 del Real Decreto Legislativo 1/1994, de 20 de junio, por el que se aprueba el Texto Refundido de la Ley General de la Seguridad Social, se indica que pertenecerán al Régimen General de la Seguridad Social, entre otros, los extranjeros que residan o se encuentren legalmente en España, siempre que ejerzan su actividad en territorio español y que, como en su caso, trabajen por cuenta ajena; por lo tanto, dadas sus condiciones, es obligatorio incluirla en el Régimen General de la Seguridad Social, no es algo opcional. También le explicaron que Afiliación es la denominación que figura en la ley antes mencionada, concretamente en su artículo 12, y que tiene que hacerse con todas las personas que trabajan por primera vez en nuestro país, sean o no españoles, para así incorporarlos al sistema de la Seguridad Social. En los siguientes enlaces podrás ver los modelos oficiales de afiliación (TA.1) y de altas/bajas/modificación de datos (TA.2/S) de los trabajadores, imprescindibles su cumplimentación y presentación en la Dirección Provincial de la Tesorería General de la Seguridad Social antes de comenzar cualquier trabajo.

- 7. FOL – SEGURIDAD SOCIAL 7 Estos cuestionarios están en formato .pdf, y en principio, puedes cumplimentarlos e imprimirlos, pero no guardarlos en un fichero, salvo que dispongas de la versión profesional de Acrobat Reader, que no es gratuita. No obstante, existe una forma de guardarlos: Usando una impresora virtual, que no es más que un programa que en vez de mandar la impresión a la impresora, la manda a un fichero .pdf, con lo que habremos conseguido guardar el fichero. Además de para guardar estos impresos con formato pdf después de cumplimentados, podrás usar el mismo método para guardar como pdf cualquier otro fichero con casi cualquier otro formato. ¿Quiénes están incluidos en el Régimen General de la Seguridad Social? En el siguiente enlace puedes conocer los trabajadores incluidos y excluidos del Régimen General. Además contiene enlaces para acceder a todo tipo de información relacionada con la seguridad social, altas, bajas, afiliación, vida laboral, etc. 1.3 El RETA CASO Gema ha terminado el ciclo de grado medio de Comercio y quiere abrir una tienda de complementos, será su primer trabajo. Para atender la tienda por las mañanas quiere contratar a Luisa, una compañera del ciclo que no ha trabajado anteriormente. Gema acude a Aslab pues no sabe qué trámites tiene que realizar con respecto a la Seguridad Social. Te preguntarás, ¿qué significan las siglas RETA? Estas siglas hacen referencia al Régimen Especial de Trabajadores Autónomos y deberán incluirse dentro de este régimen: 1. Los trabajadores por cuenta propia o autónomos: Sean o no titulares de empresas individuales o familiares. Se considera como trabajador por cuenta propia el que realiza de forma habitual, personal y directa una actividad económica a título lucrativo, como medio fundamental de vida, en sujeción por ella a contrato de trabajo y aunque utilice el servicio remunerado de otras personas. 2. Los familiares del trabajador por cuenta propia o autónomos: incluidos el cónyuge y familiares por consanguinidad o afinidad hasta 2º grado inclusive de los trabajadores por cuenta propia o autónomos mayores de 18 años que colaboren con ellos de forma habitual, personal y directa, mediante la realización de actividades. Han de convivir en el domicilio del titular. 3. Los socios trabajadores por cuenta propia: socios de compañías regulares colectivas y socios colectivos de las compañías comunitarias, socios de sociedades civiles que no adopten la forma mercantil de sociedad, socios de comunidades de bienes y de sociedades civiles irregulares, socios industriales, socios de sociedades capitalistas o de responsabilidad limitada. 4. Los profesionales que ejerzan su actividad por cuenta propia: con distinciones entre colegiados y no colegiados. 5. Los colectivos de incorporación posterior a la creación del RETA: graduados sociales, agente de seguros, trabajadores por cuenta propia de la agricultura, farmacéuticos titulares de oficinas de farmacia, agentes de la propiedad inmobiliaria, religiosos y religiosas de la iglesia católica, escritores de libros, socios trabajadores de cooperativas, deportistas de alto nivel.

- 8. FOL – SEGURIDAD SOCIAL 8 CASO En primer lugar, Gema, como trabajadora por cuenta propia o autónoma que contrata trabajadores, tiene la obligación de llevar a cabo la inscripción de la empresa en la Seguridad Social, antes de iniciar la actividad. Este trámite se solicita rellenando el formulario TA6, que se presentará ante la Dirección Provincial de la Tesorería General de la Seguridad Social. Como Luisa, su compañera de estudios y futura dependienta, no ha trabajado anteriormente, Gema debe afiliarla a la Seguridad Social, teniendo que cumplimentar el impreso TA1 y darle de alta con el formulario TA. 2/S (ver recursos 01 y 02 del anterior epígrafe). En segundo lugar, Gema tiene que llevar a cabo su propia afiliación al no haber trabajado nunca y darse de alta en el RETA, para ello dispone de 30 días desde el inicio de la actividad. También deberá elegir entre tener o no cubierta la Incapacidad Temporal y también debe elegir la Mutua de Accidentes de trabajo y enfermedades profesionales a la que desee asociarse. Gema quiere tener cubierta la Incapacidad temporal, el asesor le calcula la cotización del siguiente modo: Aunque en 2007 la cuantía mínima es de 801´30 €, al ser Gema menor de 30 años se queda en 644´10 €. La cantidad que deberá ingresar mensualmente será: 644´10 € x 29´80% = 191´94 € En el siguiente recurso puedes ver el modelo de solicitud TA6 para Inscribir a una empresa en la Seguridad Social. TA6

- 9. FOL – SEGURIDAD SOCIAL 9 1.4 Las cotizaciones a la Seguridad Social CASO Susana García Naranjo trabaja como auxiliar administrativa en la empresa Frutalcor S.A. Todos los meses recibe puntualmente la nómina, pero no entiende muy bien los diferentes conceptos. Hace un mes estuvo de baja debido a una bronquitis, le dijeron que le pagarían un porcentaje de la base de cotización por contingencias comunes de la nómina del mes anterior a la baja. Por más que Susana mira la nómina, no entiende de dónde salen esas cantidades y esos porcentajes. Como ya has visto, la Seguridad Social proporciona al ciudadano una serie de prestaciones ante situaciones de necesidad causada por un riesgo o contingencia protegida, pero para todo esto se necesita dinero. ¿De dónde lo sacará la Seguridad Social? Evidentemente es necesaria una financiación en la que deben participar tanto el Estado como los beneficiarios de las prestaciones. Es por ello que la ley obliga a cotizar a la Seguridad Social a los trabajadores y a los empresarios para los que trabajan. La cotización comprende, por tanto, una doble aportación: COTIZACION CUENTA OBRERA Aportaciones del trabajador CUOTA PATRONAL Aportaciones del empresario La obligación de cotizar existe desde que se comienza a trabajar, perdura mientras el trabajador esté en situación de alta y se extingue cuando se solicita la baja. El empresario, es el responsable del cumplimiento de la obligación de cotizar, debiendo ingresar las aportaciones propias y las de sus trabajadores, en su totalidad. A tal fin, deberá descontar de las nóminas a sus trabajadores la cuota obrera, siendo nulo el pacto en virtud del cual el empresario asume el pago de la cuota del trabajador. La determinación de la cuota se obtiene mediante la aplicación de un tipo o porcentaje a la base de cotización. En los siguientes apartados vemos estos dos importantes conceptos: a) Base de Cotización Seguro que alguna vez te habrás preguntado ¿para qué sirve la base de cotización que aparece en la nómina?, ¿cómo la habrán calculado? En el siguiente apartado podrás comprobar lo importante que puede llegar a ser a lo largo de la vida. La base de cotización: es una de las magnitudes necesarias para calcular o determinar el importe al que asciende la cotización. Es la cantidad resultante de sumar todas las retribuciones salariales que percibe el trabajador mensualmente, junto con otras percepciones de vencimiento superior al mes que se prorratean (se dividen a lo largo de los doce meses del año). La cifra resultante debe estar entre el tope máximo y el mínimo que corresponda según la categoría profesional del trabajador.

- 10. FOL – SEGURIDAD SOCIAL 10 No integran la base de cotización las retribuciones no salariales como las mejoras de prestaciones de la Seguridad Social, dietas, etc. (Repasa el epígrafe 8.1 de la unidad 1) El trabajador autónomo puede elegir la base de cotización. Esta libertad de elección contiene una limitación en función de la edad. Si es menor de 50 años, podrá elegir la base que quiera (dentro del límite). Pero si es mayor de 50 años, podrá elegir entre la base mínima y un límite que se establece cada año reglamentariamente, (la jubilación se establece, por los quince últimos años cotizados, por esto no se deja escoger por un tope muy alto, esto sería trampa). b) Tipos de cotización Ya sabes cómo obtener una base de cotización, ahora vamos a utilizarla ¿cómo? Aplicando un porcentaje y obteniendo la cuota a ingresar en la Seguridad Social. Los tipos de cotización:son los porcentajes que se aplican a las bases de cotización para obtener la cuota o importe que debe ingresarse en la Seguridad Social. Existen varios porcentajes que varían según las contingencias cubiertas y según sea el empresario, el trabajador o ambos los obligados a cotizar por dichas contingencias: Por las contingencias comunes, tanto el empresario como el trabajador deben cotizar, si bien el porcentaje o tipo que se aplica para determinar la cuota del empresario es mayor que la correspondiente al trabajador. Respecto a las horas extraordinarias, existe una base de cotización adicional. Asimismo, se distingue entre horas extraordinarias o de fuerza mayor; es decir, las horas necesarias para prevenir o reparar siniestros o daños extraordinarios, frente al resto de horas extraordinarias. Por las contingencias profesionales como el accidente de trabajo (AT) y la enfermedad profesional (EP), y en lo que se refiere al Fondo de Garantía Salarial (FOGASA), la cotización completa corre a cargo del empresario exclusivamente. CASO Susana sigue en su empeño y decide averiguar cómo se calcula una nómina para así poder interpretar la suya, para ello se dirige a la asesoría laboral ASLAB que es la encargada de confeccionar las nóminas de los trabajadores de Frutalcor S.A., la empresa en la que trabaja Susana. En el siguiente recurso puedes ver la nómina de Susana García Naranjo junto con las explicaciones de cómo realizarla que le proporcionó el asesor. Ejemplo cálculo base cotización y cumplimentación de una nómina

- 11. FOL – SEGURIDAD SOCIAL 11 CÁLCULO DE LAS BASES DE COTIZACIÓN Y CUMPLIMENTACIÓN DE UNA NÓMINA En la orden de 27 de Diciembre de 1994 se aprueba el modelo de recibo individual de salario o nómina, ésta debe tener la siguiente estructura (ver modelo anexo al final de este documento): 1º- Datos de identificación de la empresa. 2º- Datos de identificación del trabajador: Las diferentes categorías profesionales se clasifican en 11 grupos de cotización a la Seguridad Social, para los que existen unas bases mínimas y máximas sobre las que cotizar. La Seguridad Social, mediante una resolución, asimila a una de estos 11 grupos las categorías creadas por los convenios. 3º- Periodo de liquidación: Del grupo 1 al 7 de cotización se cotizará 30 días todos los meses, del grupo 9 al 11 la cotización es diaria y se anotarán los días reales que tenga el mes (28 días, 30 o 31 según corresponda) 4º- Devengos: cantidades que se perciben, son las percepciones salariales (salario base y complementos salariales) y las no salariales (dietas, propinas, etc), la suma de todas esas cantidades nos da como resultado el total devengado. 5º-Deducciones: cantidades a descontar del total devengado por distintos conceptos. Se calculan aplicando los tipos (%) correspondientes sobre las diferentes bases. 6º-Bases de cotización a la seguridad social y base sujeta a I.R.P.F.(Impuesto sobre la Renta de las Personas Físicas): se trata de las cantidades sobre las que se aplicarán los porcentajes legalmente establecidos para determinar las cuotas que el trabajador debe aportar. Como los porcentajes a deducir se calculan sobre estas bases, primero tenemos que calcularlas. Las bases así obtenidas tienen que estar entre la base máxima y mínima establecida para el grupo profesional. (La ley 42/2006, de 28 de diciembre, de Presupuestos Generales del Estado para el año 2007, en su artículo 115 establece las bases y tipos de cotización a la Seguridad social, desempleo, fondo de Garantía Salarial y Formación profesional para el año 2007) .Cada año estos presupuestos son revisados, puedes consultarlos en la página oficial del Ministerio de Economía y Hacienda, dentro de la Secretaría general de Presupuestos y Gastos (SGPG). 7º- Líquido a percibir: es la cantidad total que recibirá el trabajador una vez restadas las deducciones. 8º- Firma de la empresa y del trabajador.

- 12. FOL – SEGURIDAD SOCIAL 12 Cálculo de las bases de cotización a la seguridad social: Se determinan a partir del salario del trabajador conforme a las reglas de la Orden de Cotización que se publican anualmente y se pueden consultar en la siguiente dirección de Internet: http:// www.seg-social.es/inicio a) Grupos de cotización del 1 al 7. La retribución es mensual. Base de cotización por contingencias comunes (BCC): las cuotas obtenidas sirven para hacer frente a situaciones de necesidad derivadas de enfermedad común, accidente no laboral, jubilación, maternidad,… Se calcula teniendo en cuenta el grupo de cotización y la categoría profesional (ver tablas en http:// www.seg-social.es/inicio): 1º.- Remuneración total (RT) = Salario base + complementos salariales 2º.- Prorrata mensual de pagas extras (PPE): sumamos todas las pagas extras anuales y dividimos entre 12 meses. 3º.- Base previa (BP) = RT +PPE 4º.- Redondeo de la BP obtenida por defecto si el tercer decimal es inferior a 5 (ejemplo: 22,423=22,42) y por exceso si es superior o igual a 5 (ejemplo: 2,428=22,43) 5º.- Comparamos la BP con las bases del grupo de cotización del trabajador (ver bases y tipos de cotización para el 2007 en la página http:// www.seg-social.es/inicio): - Si BP ≤ base mínima, entonces BCC = base mínima. - Si BP ≥ base máxima, entonces BCC = base máxima. - Si base mínima < BP < base máxima, entonces BCC = BP. Base de cotización por contingencias profesionales: las cuotas obtenidas servirán para hacer frente a situaciones de necesidad derivadas de accidente de trabajo y enfermedad profesional. Se calcula teniendo en cuenta el grupo de cotización y la categoría profesional (ver tablas en http:// www.seg-social.es/inicio): 1º.- Base de contingencias profesionales previa (BCP) = BP + horas extraordinarias 2º.- Redondeo de la BP obtenida por defecto si el tercer decimal es inferior a 5 (ejemplo: 22,423=22,42) y por exceso si es superior o igual a 5 (ejemplo: 2,428=22,43) 3º.- Comparamos la BCP con las bases del grupo de cotización del trabajador (ver bases y tipos de cotización para el 2007 en la página http:// www.seg-social.es/inicio): - Si BCP previa ≤ tope mínimo, entonces BCP = tope mínimo. - Si BCP ≥ tope máximo, entonces BCP = tope máximo - Si tope mínimo < BCP < tope máximo, entonces BCP = BCP previa. Base de conceptos de recaudación conjunta (Desempleo, Formación profesional, FOGASA): con estas cuotas se proporciona al trabajador las prestaciones por desempleo, para la formación – actualización profesional y se abonarán los salarios adeudados por insolvencia del empresario. La base por estos conceptos será la BCP. Base de cotización adicional por horas extras: su importe es igual a la cantidad abonada por horas extras en el mes en curso. Base sujeta a retención por I.R.P.F.: Será igual al total devengado (suma de devengos) menos las cantidades exentas del impuesto (gastos de dietas y transporte justificados mediante facturas). B) Grupos de cotización del 8 al 11. La retribución es diaria. Base de cotización por contingencias comunes (BCC): 1º.- Remuneración total (RT) = Salario base + complementos salariales 2º.- Prorrata diaria de pagas extras (PPE):sumamos todas las pagas extras anuales y dividimos entre 365 días) 3º.- Base diaria previa (BDP) = RT +PPE

- 13. FOL – SEGURIDAD SOCIAL 13 4º.- Redondeo de la BDP obtenida por defecto si el tercer decimal es inferior a 5 (ejemplo: 22,423=22,42) y por exceso si es superior o igual a 5 (ejemplo: 2,428=22,43) 5º.- Comparamos la BDP con las bases del grupo de cotización del trabajador del mismo modo que para el grupo 1 a 7. 6º.- BCC = BD. nº de días de liquidación El número de días variará según los días que tenga el mes en curso. Base de cotización por contingencias profesionales BP = BDP. Días de liquidación El resto es igual que en el grupo de cotización del 1 al 7 ya visto. Caso práctico: Susana García Naranjo trabaja como auxiliar administrativa en la empresa Frutalcor S.A., Sus retribuciones mensuales brutas son: 800 € /mes de salario base 50,30€ por complemento de antigüedad Dos pagas extras de 850´30 € cada una (salario base + antigüedad), pagaderas con la nómina de julio y de diciembre. Además este mes de noviembre ha realizado 2 horas extraordinarias habituales (voluntarias) a razón de 6€ la hora. Vamos a calcular la nómina de noviembre. Necesitamos saber los siguientes datos de la empresa: Domicilio de la empresa: carretera A-392, Km. 15´800 de Mairena de Alcor (Sevilla). C.I.F.: A-12345678 Código cotización Seguridad Social: 41012454678 Necesitamos saber los siguientes datos de la trabajadora: N.I.F.: 28987512D Nº libro de matrícula: 011 Nº afiliación S.S.:412234657812 Categoría: Auxiliar administrativo Grupo de cotización:7 Retención mensual por I.R.P.F. : 7% Modalidad de contrato: indefinido

- 14. FOL – SEGURIDAD SOCIAL 14 2.PRESTACIONES A LA SEGURIDAD SOCIAL CASO Álvaro tiene 20 años, ha terminado el ciclo superior de Gestión Comercial y Marketing, y comienza a trabajar por primera vez para una empresa que realiza investigaciones de mercado online. Ha llegado a un acuerdo verbal con la empresa y estará un mes a prueba, después de este periodo firmará el contrato de trabajo. Álvaro se pregunta si, con estas condiciones laborales, podrá ser considerado beneficiario de las prestaciones que otorga la Seguridad Social. Para aclarar sus dudas acude a Aslab-Consultores. La Seguridad Social paga a sus afiliados cuando: 1. les ocurre un accidente, 2. se ponen enfermos, 3. se jubilan o 4. se quedan sin trabajo. Como ya has estudiado, este dinero que se paga al afiliado en dichas circunstancias recibe el nombre de prestación. Las prestaciones de la Seguridad Social son las ayudas concedidas con la finalidad de remediar las situaciones de necesidad en que pueden encontrarse las personas. Para analizar las prestaciones que integran la acción protectora de la Seguridad Social es necesario tener en cuenta los siguientes conceptos básicos: 1. Base reguladora. Se determina mediante una operación de cálculo en la que deben considerarse las bases de cotización que los trabajadores han efectuado a la Seguridad Social, y que ya has estudiado en el epígrafe anterior. La base reguladora se establece en función de la prestación que se vaya a recibir y únicamente se utiliza para determinar las prestaciones que tienen contenido económico. 2. Porcentaje. Para la determinación de la prestación o ayuda de contenido económico es necesario aplicar sobre la base reguladora un porcentaje que varía dependiendo del tipo de prestación de la que se trate. La aplicación de dicho porcentaje sobre la base reguladora determinará la cuantía de la prestación. 3. Beneficiarios. Son las personas a las que se conceden las ayudas o prestaciones de la Seguridad Social. En este sentido, cada prestación exige unos determinados requisitos que deben reunir las personas para ser beneficiarias de las mismas. CASO:El asesor de ASLAB explica a Álvaro lo siguiente: El contrato verbal que ha realizado es tan válido como un contrato escrito (repasar apartado 6.2 de la unidad 1), por lo tanto tiene un contrato de trabajo desde el momento que inició sus actividades profesionales para la empresa. No está sometido a periodo de prueba porque éste se acordó de forma verbal y la ley indica que se tiene que formalizar por escrito (repasar apartado 6.4 de la unidad 1).En consecuencia, la empresa tiene que afiliarle y darle de alta en la Seguridad Social antes del comienzo de la actividad, a partir de ese momento ya será beneficiario de las prestaciones que otorga la seguridad social en su modalidad contributiva.

- 15. FOL – SEGURIDAD SOCIAL 15 2.1 Asistencia sanitaria CASO Carmen tiene 10 años, hace dos días tuvo un accidente con su bicicleta y se fracturó la pierna. El contrato de trabajo de su padre, Emilio, acaba de extinguirse. Emilio, muy preocupado, acude a Aslab para informarse si la Seguridad Social cubrirá el tratamiento médico de Carmen. ¿Cómo es posible que en España, si alguien se pone enfermo, no tenga que pagar los servicios médicos? ¿Por qué si ese mismo médico me receta un medicamento me sale más barato que si lo comprase sin la receta de ese médico? ¿Cómo es posible que nadie pague la estancia en los hospitales? ¿Quién paga a los médicos, a los/as enfermeros/as, a los celadores, a las empresas farmacéuticas? La respuesta es bien sencilla: ¡Todos y ninguno! Cada trabajador y empresario, con su aportación a la Seguridad Social, está contribuyendo a que cualquiera pueda beneficiarse de la prestación de asistencia sanitaria. La asistencia sanitaria supone la prestación de servicios médicos y farmacéuticos necesarios para conservar o restablecer la salud de los beneficiarios. Son beneficiarios de la prestación de asistencia sanitaria, las siguientes personas: 1. Trabajadores afiliados y en alta en la Seguridad Social 2. Pensionistas y perceptores de las prestaciones periódicas de la Seguridad Social 3. Familiares o asimilados de los beneficiarios anteriores que convivan con el titular del derecho y a sus expensas, estos pueden ser: El cónyuge. La persona con la que conviva maritalmente al menos con un año de antelación a la fecha de la solicitud. Descendientes, hijos adoptivos y hermanos del titular o de su cónyuge. Los ascendientes del titular y de su cónyuge, así como los cónyuges de tales ascendientes por posteriores nupcias. 4. Trabajadores que hayan agotado el subsidio por desempleo. 5. Los separados y divorciados que, en la fecha de separación o divorcio figuren en la cartilla de su cónyuge. 6. Los discapacitados en un porcentaje igual o mayor al 33%. 7. Las personas residentes en territorio nacional que carezcan de recursos económicos. La duración de la prestación de asistencia sanitaria se inicia el primer día de contrato y dura, con carácter general, hasta que finalice el proceso patológico. Hay que tener en cuenta que una vez finalizado el contrato, el tratamiento médico tendrá una duración máxima que dependerá del tiempo cotizado en el año inmediatamente anterior al cese:

- 16. FOL – SEGURIDAD SOCIAL 16 CON 90 DÍAS COTIZADOS SIN 90 DÍAS COTIZADOS Si la dolencia se inició antes del fin del contrato: Trabajador (titular): 52 semanas Familiares (beneficiarios): 39 semanas Si la dolencia se inició antes del fin del contrato: Titular: 39 semanas Beneficiario: 26 semanas Si la dolencia se inició en los 90 días posteriores al cese: Titular: 39 semanas Beneficiario: 26 semanas Si la dolencia se inició después del fin del contrato, sólo recibirán tratamiento si carecen de recursos económicos. Posteriormente, sólo podrán solicitar asistencia sanitaria en caso de carecer de recursos económicos CASO En principio Carmen es beneficiaria, puesto que el derecho a la asistencia sanitaria se inicia con la actividad laboral de su padre, siendo beneficiarios tanto el titular como el cónyuge y los descendientes de ambos sin límite de edad. En Aslab comentan a Emilio que la duración máxima del tratamiento médico, una vez finalizado el contrato de trabajo, dependerá de los días que el trabajador haya cotizado en el año inmediatamente anterior a la baja: Consultan la vida laboral de Emilio en la Seguridad Social y comprueban que tiene más de 90 días cotizados en el año anterior al cese. Como Carmen tuvo el accidente antes del cese de su padre, tendrá cubierta la asistencia sanitaria durante 39 semanas más, o el tiempo necesario si su padre carece de recursos económicos. 2.2 Incapacidad temporal CASO Guillermo trabaja de camarero en una cafetería y lleva 23 días de baja debido a una neumonía. Acude a Aslab para que le informen de cuáles son sus derechos. No sabe si puede solicitar la prestación, puesto que ha cotizado muy poco tiempo, 200 días. ¿Podrá cobrar la prestación? En caso afirmativo, ¿Cuánto cobrará? ¿Quién debe abonarla? Un temor muy común entre los trabajadores es el siguiente: "si me pongo malo o tengo un accidente, dejaré de trabajar. Si no trabajo, el empresario no deseará pagarme mi sueldo. Y sin sueldo ¿cómo podremos vivir mi familia y yo? La Seguridad Social también lo ha previsto y continúa pagando al trabajador en lugar del empresario. Esta imposibilidad de trabajar puede ser temporal o terminar siendo permanente, en cuyo caso, la Seguridad Social se hace cargo de por vida del pago al trabajador. La incapacidad temporal (en adelante IT) se produce cuando un trabajador se encuentra imposibilitado transitoriamente para trabajar. Esto trae consigo la suspensión del contrato (estudiada en el epígrafe 9.4 de la unidad 1). Por ello, es posible cobrar una prestación económica para compensar la pérdida del salario mientras se recibe la asistencia sanitaria por la enfermedad o el accidente sufrido.

- 17. FOL – SEGURIDAD SOCIAL 17 La prestación por IT consiste en el pago de una determinada cantidad al beneficiario, requiere que el trabajador esté afiliado a la Seguridad Social y en situación de alta o alta asimilada. Causas que puedan originar una IT: o Enfermedad común o Accidente no laboral o Riesgo en el embarazo o Enfermedad profesional (EP) o Accidente de trabajo (AT) o Periodo de observación de EP Duraciónde la IT: Duración máxima de 12 meses, aunque puede extenderse hasta 6 meses más si no se prevé la invalidez definitiva y el trabajador sigue necesitando asistencia médica. De persistir estas circunstancias y, si los servicios médicos consideran posible la recuperación del trabajador, la IT se puede prorrogar hasta un máximo de treinta meses, a contar desde el inicio. Una vez finalizado este periodo el trabajador será dado de alta por curación o bien se revisará su situación médica a efectos de la calificación de invalidez permanente. Cuantía de la prestación por IT: está en función de la base reguladora y de la causa de IT: Enfermedad común o accidente no laboral: o Desde el primer día hasta el tercero no se percibe nada, o desde el cuarto día hasta el vigésimo incluido se percibe el 60% de la base reguladora, y o desde el vigésimo primero en adelante se percibirá el 75% de la base reguladora. Riesgo durante el embarazo, enfermedad profesional o accidente de trabajo: se percibirá el 75% de la base reguladora desde el primer día. Si la causa es una enfermedad común o riesgo durante el embarazo, se deberán tener cotizados 180 días en los cinco años anteriores a la fecha de baja médica para tener derecho a la prestación. El reconocimiento corresponde al INSS o a las mutuas de accidentes de trabajo y enfermedades profesionales, dependiendo de cuál sea la entidad por la que el empresario haya optado para cubrir dicha contingencia. El pago lo efectúa la empresa en pago delegado, es decir, la empresa paga el importe de la prestación al trabajador y después compensa las cantidades abonadas descontándolas de las cotizaciones que mensualmente debe realizar a la Seguridad Social. La declaración de baja médica se formula en el parte médico de baja expedido por el médico del Servicio Público de Salud que haya efectuado el reconocimiento médico. Se entregan al trabajador dos copias, una para el interesado y otra para la empresa que debe ser entregada en el plazo de tres días. La empresa procederá a su tramitación. Los partes de confirmación de la baja se expiden al cuarto día del inicio de la situación de incapacidad y, sucesivamente, mientras ésta se mantenga, cada siete días.

- 18. FOL – SEGURIDAD SOCIAL 18 Los partes de alta médica los extiende el médico tras el correspondiente reconocimiento, y el trabajador lo debe presentar a la empresa dentro de las veinticuatro horas siguientes. CASO El asesor de ASLAB explica a Guillermo que al ser la neumonía una enfermedad común, la ley exige un periodo previo de cotización de 180 días, por lo tanto, sí tiene derecho a cobrar la prestación ya que tiene cotizados 200 días. Para ver cuánto tienen que abonarle por la prestación, hay que comprobar primero cuál fue la base de cotización por contingencias comunes del mes anterior a la baja. Ese dato aparece en el apartado de la nómina donde están calculadas las diferentes bases, en el caso de Guillermo el importe de la base por contingencias comunes fue de 2.100 €. Seguidamente calculamos la base reguladora diaria: 2.100€ / mes: 30 días = 70 €/día Y por último calculamos el subsidio: Los días 8, 9 y 10 de Octubre no cobrará ningún subsidio, digamos que corren por cuenta del trabajador. Desde el 4º día al 20º (del 11 al 27), en total 17 días al 60%, calculamos: 17 días x 70 € x 0,60 = 714 € Desde el día 28 al 31, en total 4 días al 75%, calculamos: 4 días x 70 € x 0,75 = 210 € Total de la prestación: 714 € + 210 € = 924€ Respecto a la entidad que debe abonarla: Desde el día 1º al 3º no hay subsidio. Desde el día 4º al 15º el empresario al 60% de la base reguladora: 12 x 70 x 0,60 = 504 € Desde el día 16º al 24º el INSS, 5 primeros días al 60% y el resto al 75%: (5 x 70 x 0,60) + (4 x 70 x 0,75) = 210 + 210 = 420 € 2.3 Incapacidad permanente CASO Elvira tiene 28 años, trabajaba como fisioterapeuta en un hospital desde el día 01/06/2002. Actualmente está con la incapacidad temporal por un problema de hipertensión arterial con importante repercusión cardíaca. Los médicos, después de dos meses de tratamiento, le aseguran que su padecimiento es irreversible, por lo tanto deciden darle el alta médica con propuesta de incapacidad permanente total para su profesión habitual el día 31/07/2007. El Instituto Nacional de la Seguridad Social la declarada afectada de una incapacidad permanente total para su profesión habitual el día 31/08/2007. Elvira está muy preocupada, quiere saber si tendrá derecho a alguna prestación por invalidez y si podrá seguir trabajando aunque sea en otra cosa. Cuando se sufre una grave dolencia como consecuencia de una enfermedad o un accidente, es normal que surjan dudas sobre el pronóstico. ¿Volveré a estar como antes? ¿Podré seguir realizando mi trabajo? Por desgracia, no siempre el pronóstico es bueno y, después de seguir el tratamiento prescrito, se siguen presentando reducciones anatómicas y/o funcionales graves que disminuyen o anulan la capacidad del trabajador para prestar sus servicios en la empresa. La invalidez permanente es una prestación que protege ante estas circunstancias en las que el trabajador, tras una situación de incapacidad temporal no puede recuperarse para volver a

- 19. FOL – SEGURIDAD SOCIAL 19 desempeñar, total o parcialmente, su trabajo anterior. Está regulada en los artículos 136 a 152 de la Ley General de Seguridad Social. La invalidez se puede declarar en los siguientes grados: La cuantía de la prestación depende del grado de invalidez: Incapacidad permanente parcial, para la profesión habitual. El beneficiario ve disminuida su capacidad pero puede seguir ejerciendo las tareas básicas de su profesión Incapacidad permanente parcial: abono al trabajador de la cantidad equivalente a la suma de 24 mensualidades de la base reguladora que sirvió para el cálculo de la prestación de incapacidad temporal Incapacidad permanente total, para la profesión habitual. El beneficiario no puede volver a desempeñar su profesión pero puede dedicarse a otra distinta Incapacidad permanente total: pensión mensual vitalicia equivalente al 55% de la base reguladora. Si el trabajador es mayor de 55 años y no trabaja será del 75%. Incapacidad permanente absoluta, para todo trabajo. El beneficiario, a consecuencia del accidente o de la enfermedad, no puede realizar ningún tipo de trabajo Incapacidad permanente absoluta: pensión mensual vitalicia del 100% de la base reguladora Gran invalidez. El beneficiario necesita la ayuda de una persona para realizar las actividades básicas de la vida normal Gran invalidez: pensión mensual vitalicia 100% de la base reguladora, que se puede incrementar en un 50% para remunerar a la persona que cuida al discapacitado. Para tener derecho a cobrar esta prestación, se exigirá un periodo previo de cotización únicamente cuando el origen de la invalidez sea una enfermedad común. Debe considerarse que no se reconocerá derecho a las prestaciones de invalidez permanente cuando el beneficiario, en la fecha en que se origine la incapacidad, tenga 65 años y reúna los requisitos para acceder a la pensión de jubilación .CASO En Aslab estudian la situación de Elvira y después de comprobar algunos datos le comunican que cumple todos los requisitos para tener acceso a la prestación por invalidez permanente total. Estos requisitos son: Estar afiliada y en situación de alta. Elvira cumple este requisito. Tener cubierto un periodo previo de cotización, puesto que el origen de la incapacitación es una enfermedad común (si hubiera sido por una enfermedad profesional, accidente laboral o no laboral no le hubieran exigido esa cotización mínima). Al ser mayor de 26 años, la ley le obliga a tener cotizados un mínimo de 5 años (1825 días) antes de que se produzca el hecho causante. Como Elvira tiene cotizados 1.880 días desde el 01/06/2002 (alta en la empresa) a 31/07/2007 (hecho causante - alta médica), este requisito también lo cumple. Como también cumple el requisito de que los 5 años que tiene cotizados han sido dentro de los 10 años inmediatamente anteriores al hecho causante.

- 20. FOL – SEGURIDAD SOCIAL 20 Como Elvira podrá desempeñar otros trabajos, la incapacidad que le corresponde es la total, teniendo derecho a cobrar una pensión de por vida del 55% de su base reguladora. Sabiendo que su base reguladora es de 1.800 €, el importe mensual que recibirá será de 990€ ((1.800 x 55): 100 = 990€). Esta cantidad será compatible con el salario que reciba por la realización de otro trabajo diferente al de su profesión habitual. 2.4 Maternidad CASO Sandra tiene 29 años, trabaja en una agencia de viajes, está embarazada y ha decidido que el descanso de 16 semanas que le corresponde, lo distribuirá de la siguiente manera: una semana para antes del parto, 11 semanas para después del parto y las cuatro últimas semanas las disfrutará el padre, Pedro, de 30 años y que también trabaja en la misma empresa que Sandra. ¿Puede Sandra distribuir de este modo el permiso por maternidad? ¿Tendrán derecho ambos a cobrar la prestación por maternidad? Para asegurarse, antes del alumbramiento, deciden consultar al asesor laboral de Aslab-Consultores. La mayoría de las trabajadoras añaden al temor habitual de la enfermedad y el accidente que les imposibilite para trabajar, una situación propia y específica de las mujeres: "Si tengo un hijo, tendré que dejar de trabajar porque necesito tiempo para poder cuidarlo en los primeros meses de vida". Así, un pensamiento habitual es el siguiente: "Si quiero trabajar, no puedo tener hijos". De nuevo la Seguridad Social, de manera relativamente reciente en comparación con el resto de prestaciones que ofrece, protege de esta situación a las trabajadoras compensándoles por esta circunstancia. En la prestación por maternidad se entienden protegidas las situaciones de maternidad, adopción y acogimiento, tanto preadoptivo como permanente, durante los períodos de descanso que por dichas situaciones se disfruten. Son beneficiarios quienes trabajan por cuenta ajena, cualquiera que sea su sexo, siempre que estén incluidos en el campo de aplicación del Régimen General y acrediten un período mínimo de cotización de: a) Si el trabajador tiene menos de 21 años de edad en la fecha del parto o en la fecha de la decisión administrativa o judicial de acogimiento o de la resolución judicial por la que se constituye la adopción, no se exigirá período mínimo de cotización. b) Si el trabajador tiene cumplidos entre 21 y 26 años de edad en la fecha del parto o en la fecha de la decisión administrativa o judicial de acogimiento o de la resolución judicial por la que se constituye la adopción: 90 días dentro de los 7 años inmediatamente anteriores al momento del inicio del descanso o, alternativamente. 180 días cotizados a lo largo de su vida laboral con anterioridad a dicha fecha. c) Si el trabajador es mayor de 26 años de edad en la fecha del parto o en la fecha de la decisión administrativa o judicial de acogimiento o de la resolución judicial para la que se constituye la adopción: o 180 días dentro de los 7 años inmediatamente anteriores al momento del inicio del descanso o, alternativamente o 360 días cotizados a lo largo de su vida laboral con anterioridad a dicha fecha.

- 21. FOL – SEGURIDAD SOCIAL 21 La duración: Será de dieciséis semanas ininterrumpidas, ampliables en dos semanas más por cada hijo a partir del segundo. En caso de fallecimiento de la madre, el padre puede hacer uso de la totalidad o, en su caso, de la parte que reste del período de descanso. La Ley Orgánica 3/2007, de 22 de marzo, para la Igualdad Efectiva de Mujeres y Hombres amplía hasta 13 semanas el permiso de maternidad en caso de partos prematuros y en los que el neonato necesite hospitalización (ya estudiado en el apartado 7.4 de la unidad 1). El reconocimiento y pago de la prestación corresponde al INSS. Cuando el trabajador se encuentre percibiendo prestaciones por desempleo y pasen a situación de maternidad, la prestación será abonada por el INEM. CASO En la asesoría comentan a Sandra y a Pedro que la distribución del permiso de maternidad que han elegido es totalmente correcta y se ajusta a la ley (ver apartado 7.4 de la unidad 1) ya que respeta el requisito de que, al menos, seis semanas se disfruten después del parto. También es legal que Pedro disfrute de las cuatro últimas semanas siempre que Sandra renuncie a ellas. Para tener derecho a la prestación por maternidad ambos tienen que cumplir estos requisitos: Estar dados de alta en la Seguridad Social en el momento del inicio del descanso por maternidad. La prestación se concederá a cada uno en la cuantía que corresponda de acuerdo a su base de cotización por contingencias comunes del mes anterior a la baja. Teniendo en cuenta que cada uno cobrará la prestación durante los meses que disfruten el permiso, nunca lo cobrarán los dos al mismo tiempo. Como ambos tienen más de 26 años, deben acreditar un periodo mínimo de cotización de 180 días en los siete años anteriores al alumbramiento. Como ambos cumplen los requisitos, cobrarán una prestación del 100% de la base reguladora. Se comprueba la base por contingencias comunes de Sandra del mes anterior al parto (Septiembre): 1.081´820 €/mes. Se calcula la base reguladora: 1.081´820 : 30 días= 36´06 €/día (si el mes anterior tiene 31 días, se dividirá por 31 días en vez de por 30) 36´06 €/día x 100% = 36´06 € diarios. Sandra cobrará 36´06 € cada día de permiso. En el caso de Pedro se procede de la misma forma, como tiene una base de 1.100´40 €/mes: 30 =36´68 €/día Como también es el 100%, cobrará 36´68 € cada día que esté de permiso. 2.5 Jubilación CASO La última de las prestaciones a la que nos referimos es la de Jubilación. Alejandro lleva toda su vida trabajando como conductor de autobuses, pero ha llegado a una edad, 65 años, en que su capacidad de trabajo empieza a reducirse tanto que deja de ser verdaderamente operativo. Alejandro lleva 35 años cotizando a la Seguridad Social, de manera que llegado este momento, el sistema le agradece su esfuerzo y sin más, le libra de la obligación de trabajar para obtener una compensación económica. Alejandro quiere saber cuánto le van a pagar de pensión de jubilación si se jubila con 65 años, o a lo mejor le interesa jubilarse a los 66 años. ¿Cuál sería la diferencia económica? ¿Podría retrasar la edad de su jubilación?

- 22. FOL – SEGURIDAD SOCIAL 22 ¡¡Adiós al despertador!! Después de llevar toda la vida trabajando, ahora es el momento de descansar. Pero, además de dejar de trabajar,¿también se deja de cotizar? ¡Claro que sí! ¡Ahora, que coticen otros! La prestación de jubilación pretende contribuir al mantenimiento económico de aquellos, que al cumplir cierta edad, cesan por voluntad propia en el trabajo que venían desarrollando. Consiste en una pensión vitalicia, es decir, para toda la vida. Para cobrar esa pensión hay que cumplir unos requisitos: 1. Tener una edad mínima de 65 años 2. Haber cotizado como mínimo durante 15 años, de los cuales, al menos dos, deben estar comprendidos dentro de los quince años anteriores a la fecha de jubilación. 3. Cesar en la actividad laboral. 4. Quienes reúnan más de 30 años de cotización o tengan más de 61 años y lleven en paro al menos seis meses pueden acogerse a la jubilación anticipada con coeficientes reductores (del 6% si se tienen cotizados 40 años y el 8% cuando se tienen cotizados 30 años), por cada año de adelanto de la jubilación 5. Quienes tengan más de 60 años y cumplan el resto de las condiciones exigidas para tener derecho a pensión pueden acogerse a una jubilación parcial. La cuantía de la prestación se determina en función del tiempo que haya cotizado el trabajador que se jubila. Se calcula aplicando los siguientes porcentajes a la base reguladora: El 50% a los 15 primeros años cotizados. El 3% por cada año adicional de los comprendidos entre 16 y 25 (por ejemplo 53% para 16 años, etc.) El 2% adicional por cada año cotizado a partir de 26 años, La pensión no superará el 100% de la base reguladora. Dicha cifra se alcanza a los 35 años cotizados. Si un trabajador tiene cotizados los 35 años a los 65 años de edad y decide jubilarse más tarde, por cada año adicional se incrementará un 2%, es decir, puede superar el 100%. La base reguladora se calcula dividiendo entre 210 el resultado de sumar las bases de cotización sin horas extraordinarias correspondientes a los 180 meses anteriores a la fecha. El abono se fracciona en 14 pagas, correspondientes a cada uno de los meses del año y dos extraordinarias en los meses de junio y noviembre La pensión de jubilación se tramita en las direcciones provinciales del Instituto Nacional de la Seguridad Social (INSS) y se resuelve en un plazo máximo de 90 días. CASO Alejandro solicita los servicios de Aslab-Consultores, que después de estudiar su caso le exponen lo siguiente: Derecho a la prestación. Como Alejandro nació el 21 de Noviembre de 1942, desde el 21 de noviembre de 2007 cumple con los requisitos de edad y de estar dado de alta en la Seguridad Social en el momento de producirse el hecho causante.

- 23. FOL – SEGURIDAD SOCIAL 23 Alejandro tiene cotizados 12.880 días trabajando de forma continuada hasta cumplir la edad de jubilación. En años serán: 12.880 días : 365 días = 35´29 años. Como la fracción se considera año completo, tiene cotizados 36 años. Por lo tanto ha cotizado más de 15 años y más de 2 años están comprendidos entre los 15 últimos años. Cuantía de la prestación. Como tiene cotizados más de 35 años, la cuantía de la prestación se calcula aplicando el 100% a la base reguladora. Las cotizaciones de Alejandro por contingencias comunes en los 180 últimos meses es de 15.000 €. Para obtener la Base reguladora se sigue la fórmula que indica la Ley General de Seguridad Social en su artículo 162. Base reguladora= 150.000 : 210 = 714´29 € Aplicamos el porcentaje, 714´29 x 100% = 714´29 € (12 mensualidades más dos pagas extras). Esta pensión no supera la pensión máxima de 32.068´26 € anuales que establece el gobierno para el año 2007 en trabajadores con cónyuge a su cargo. También está por encima de la pensión mínima que es de 606,06 €/mes (8.484,84 €/año). Si Alejandro quisiera jubilarse con 66 años, sólo habría que sumar un 2% adicional al porcentaje, en lugar del 100% sería el 102%. 714´29 x 102% = 728´58 €/mes. Efectividad de la prestación. Los efectos económicos se producirán a partir del día siguiente del hecho causante de la misma, es decir, desde el 22 de noviembre de 2007, la solicitud debe presentarla el mismo día que cumple la edad o bien dentro de los tres meses siguientes al cese en el trabajo. 2.6 Protección por muerte y supervivencia Este tipo de protección está formada por todas aquellas situaciones de necesidad económica producidas por el trabajador o pensionista fallecido. La Seguridad Social puede otorgar, según los casos, algunas de las siguientes prestaciones: Auxilio por defunción: para sufragar gastos del sepelio, su importe es de 30 €. Pensión de viudedad: el beneficiario es el cónyuge superviviente, cobrará el 52% de la base reguladora. Pensión de orfandad: son beneficiarios los hijos del fallecido menores de 18 años o que estén incapacitados para trabajar. Se puede prorrogar en algunas situaciones. Pensión a favor de familiares: los beneficiarios son los nietos, hermanos, huérfanos de padre y madre, siempre que convivan con el trabajador fallecido, no tengan derecho a otra pensión pública y carezcan de medios de subsistencia.

- 24. FOL – SEGURIDAD SOCIAL 24 2.7 Desempleo CASO ¿Recuerdas a Rafa? Estuvimos viendo su caso en el epígrafe 9.5 de la unidad 1. Era profesor de Economía en una Universidad privada desde el 1 de Enero de 2003. Su empresa, debido al descenso del número de alumnos matriculados suprimió su plaza de profesor y, aunque reclamó ante el juzgado de lo social, el juez consideró probada la causa del despido y estimó que el mismo era procedente. A Rafa no le queda más remedio que buscar un nuevo empleo. Pero mientras lo encuentra, ¿cómo va a sobrevivir? ¿Tendrá derecho a solicitar la protección por desempleo? ¿Dónde tiene que solicitarla? ¿Cuánto le pagarán y durante cuánto tiempo? ¡La empresa ha cerrado! Y ahora, ¿cómo vamos a sobrevivir, nosotros y nuestras familias? ¡Como si fuera fácil encontrar un nuevo trabajo! Al igual que Rafa, son muchas las personas que pierden su trabajo. Aunque no sea la solución del problema, afortunadamente, la Seguridad Social también ofrece protección ante estas situaciones de desempleo. La protección por desempleo tiene como objetivo amparar a quienes pudiendo y queriendo trabajar pierden su empleo o ven reducida su jornada ordinaria de trabajo al menos en una tercera parte, siempre que su salario se reduzca en la misma proporción. Puede ser de dos niveles: Nivel contributivo: es la denominada prestación por desempleo. Para cobrarla es necesario tener un periodo previo de cotización. Nivel asistencial: es el denominado subsidio de desempleo. Pueden cobrarla las personas que han agotado la prestación por desempleo y aquellas que no han podido acceder a ella por no tener el periodo mínimo de cotización. También ampara a personas con cargas familiares, emigrantes, excarceladas, etc. CASO Sabemos que Rafa se incorporó al trabajo el 1 de Enero de 2003 y terminó la relación laboral el 30 de Junio 2007, en total tiene un periodo de cotización de 4 años y 6 meses. ¿Qué tipo de prestación le corresponderá? ¿Será suficiente el tiempo que ha cotizado para cobrar la prestación de nivel contributivo? En los dos siguientes apartados vamos a estudiar estos tipos de prestaciones. 2.8 Prestación por desempleo. ¡Se acabó el contrato! Ahora, a buscar trabajo. ¿Tendré derecho a cobrar el paro? ¿Cuánto me pagarán? ¿Dónde y cuándo puedo solicitarlo? La prestación por desempleo trata de asegurar que un trabajador, con capacidad para trabajar pero que ha perdido su empleo, perciba la ayuda económica que sustituya al salario que ha dejado de percibir. Para el acceso a la misma se requiere la cotización previa del trabajador a la Seguridad Social, por lo tanto se trata de una prestación de nivel contributivo.

- 25. FOL – SEGURIDAD SOCIAL 25 Son beneficiarios de esta modalidad los trabajadores que reúnan los siguientes requisitos: Estar dado de alta o en situación asimilada al alta en la Seguridad Social. Algunas situaciones de alta asimilada son la excedencia forzosa, terminación de la relación laboral tras una huelga o cierre patronal, o tras un traslado o desplazamiento fuera del territorio nacional. Encontrarse en situación legal de desempleo. No tener derecho a la pensión de jubilación. Haber cotizado al menos 12 meses durante los 6 años anteriores a dicha situación legal de desempleo o al momento en que cesó la obligación de cotizar. La situación legal de desempleo se produce cuando el contrato de trabajo resulta afectado por alguna de las siguientes circunstancias: extinción sin que intervenga la voluntad del trabajador, suspensión del contrato por causas justificadas, reducción de la jornada de trabajo, extinción por voluntad del trabajador por causas justificadas (estudiadas en el epígrafe 9 de la unidad 1) La cuantía de la prestación: El 70% de la base reguladora los primeros 180 días y el 60% desde el día 181 en adelante. La base reguladora se calcula dividiendo entre 180 la suma de las cotizaciones del trabajador correspondientes a los 180 días anteriores a la situación legal de desempleo. Además, la prestación tiene unos topes: Tope mínimo: 1. El 80% del Indicador Público de Renta de Efectos Múltiples (IPREM, estudiado en el apartado 8.2 de la unidad 1)) incrementado en 1/6 cuando el trabajador no tenga hijos a su cargo. 2. El 107% del IPREM incrementado en 1/6 cuando el trabajador tenga, al menos, un hijo a su cargo . Tope máximo: 1. El 175% del IPREM incrementado en 1/6 si no tiene hijos. 2. El 200% del IPREM incrementado en 1/6 con un hijo a cargo menor de 26 años. 3. El 225% del IPREM incrementado en 1/6 con dos o más hijos a cargo menores de 26 años. La duración de la prestación por desempleo va a depender del período de cotización que acredite el trabajador según una escala. En el siguiente recurso puedes consultar la escala que permite calcular la duración de la prestación por desempleo.

- 26. FOL – SEGURIDAD SOCIAL 26 ESCALA PARA CALCULAR LA DURACIÓN DE LA PRESTACIÓN POR DESEMPLEO. Período de cotización Período de prestación (días) Desde 360 hasta 539 120 Desde 540 hasta 719 180 Desde 720 hasta 899 240 Desde 900 hasta 1079 300 Desde 1080 hasta 1259 360 Desde 1260 hasta 1439 420 Desde 1440 hasta 1619 480 Desde 1620 hasta 1799 540 Desde 1800 hasta 1979 600 Desde 1980 hasta 2159 660 Desde 2160 720 l reconocimiento y pago de la prestación por desempleo corresponde al INEM. SABÍAS QUE... Existe un plazo de 15 días para efectuar la solicitud de la prestación por desempleo, si no se respeta, dará lugar a la pérdida de tantos días de cobro como días haya de retraso en la presentación de la solicitud desde la fecha causante de la situación legal de desempleo. CASO En el caso de Rafa se cumplen las cuatro condiciones para ser beneficiario de la prestación por desempleo.estaba dado de alta en la Seguridad Social en el momento de producirse la situación legal de desempleo, por la fotografía, podemos ver que no está en edad de jubilarse, se ncuentra en situación legal de desempleo, puesto que le han despedido y ha cotizado más de 12 meses en los últimos seis años. Deberá solicitar la prestación por desempleo ante el Servicio Público de Empleo correspondiente en un plazo de 15 días desde que se produjo la situación legal de desempleo, en el caso de Rafa desde el 1 al 15 de julio, acompañando los siguientes documentos: Solicitud de la prestación en modelo normalizado. Documento acreditativo de la situación legal de desempleo. Certificado de la empresa en modelo normalizado. Copia de los documentos oficiales de cotización o salarios, correspondientes a los 180 últimos días. D.N.I. y documentos de afiliación a la Seguridad Social. Según la escala que has consultado en el recurso anterior, como Rafa ha cotizado 4 años y 6 meses (1640 días) le corresponderán 540 días de prestación. En el siguiente recurso puedes consultar el cálculo de la prestación por desempleo que le corresponde a Rafa. Supuesto práctico Cálculo de una prestación por desempleo. Fecha de incorporación al trabajo: 1 de Enero de 2003 Fecha de extinción de la relación laboral: 30 de Junio 2007 Total antigüedad: 4 años y 6 meses Devengos: Salario base: 1.800 € Antigüedad (1 trienio): 60 € Plus de transporte: 40 € Dos pagas extras de devengo anual, en Junio y Diciembre, por un importe equivalente al salario base más antigüedad. Descuentos: Seguridad Social: 6,4 % IRPF: 19 % Dos pagas extras al año, en julio y diciembre, 1.860 € cada una. Rafa no tiene hijos a su cargo

- 27. FOL – SEGURIDAD SOCIAL 27 1º - Calculamos la base de cotización por desempleo. Salario base + complementos salariales + prorrata de pagas extras = 1.800 € + 60 € + 310 € = 2.170 € /mes Hemos prescindido de los 40 € de plus de transporte porque es un complemento extrasalarial y no se contabiliza. La prorrata de paga extra se ha obtenido de la siguiente forma: 1.860 x 2 pagas = 3.720 € 3.720 €: 12 meses = 310 €/mes de media. Calculamos la base de cotización por desempleo de Rafa de los últimos 180 días (6 meses), para lo cual se suman las bases de cotización de los últimos seis meses 2.170 x 6 = 13.020 € (en este caso es fácil porque no ha cambiado de trabajo en los últimos 6 meses) 2º - Calculamos la cuantía de la prestación por desempleo. Primero calculamos la base diaria: Sabiendo que la base reguladora es 13.021 € / 180 días = 72´33 €/día Ya podemos calcular la base mensual multiplicando la base diaria por los 30 días del mes (siempre meses de 30 días). Calculamos: 72´33 € / día x 30 días = 2.170 € al mes. Durante los 180 primeros días cobrará el 70 % de la base mensual reguladora, es decir, el 70 % de 2.170 €, y se calcula así : 2.170 x 0,70 = 1.519 € Durante los 360 días restantes (desde el día 181 al 540) cobrará el 60 % de la base mensual, y se calcula así: 2.170 x 0´60 = 1.302 € 3º - Calculamos la prestación mínima y máxima: Tope mínimo de la prestación. Cuando el trabajador no tenga hijos a su cargo el importe mínimo de la prestación no podrá ser inferior al 80% del IPREM mensual vigente en el momento del nacimiento del derecho, incrementado en una sexta parte, siendo su importe de 447,16 euros/mes para prestaciones nacidas en el año 2006 y de 465,92 euros/mes para prestaciones nacidas en el año 2007. Tope máximo de la prestación. Cuando el trabajador no tenga hijos a su cargo el importe máximo de la prestación será del 17 5% del IPREM mensual vigente en el momento del nacimiento del derecho, incrementado en una sexta parte, siendo su importe de 978,16 euros/mes para prestaciones nacidas en el año 2006 y de 1.019,20 euros/mes para prestaciones nacidas en el año 2007. Al no tener hijos, Rafa cobrará durante los 540 días la base máxima, es decir, 1.019'20 € al mes, en lugar de los 1.519 € o 1.302 € que le correspondería cobrar. A la cuantía de la prestación indicada con anterioridad, se procederá por el Servicio Público de Empleo Estatal a efectuar las siguientes retenciones: El importe del 65% de la cotización a la Seguridad Social a efectuar por el trabajador. La cuota del trabajador es el resultado de aplicar el 4,7 % (tipo de cotización a cargo del trabajador) a la base reguladora de la prestación por desempleo para derechos nacidos de situaciones legales de desempleo de extinción de la relación laboral producidas a partir de 1 de enero de 2006. La retención a cuenta del Impuesto sobre la Renta de las Personas Físicas, que estará en función de la normativa fiscal de aplicación y del importe que suponga la cuantía de la prestación por desempleo que tiene reconocida en el año.

- 28. FOL – SEGURIDAD SOCIAL 28 2.9 Subsidio por desempleo. CASO Marga tiene 24 años, trabaja en una panadería desde hace 6 meses, es su primer trabajo y, aunque estaba muy contenta con el empleo, la empresa ha decidido no renovarle el contrato. Marga se pregunta si puede solicitar alguna prestación al quedarse en el paro, aunque lo ve un poco difícil porque como no tiene cargas familiares y vive con sus padres... ¡Otra vez en el paro! Este empleo ha durado sólo unos meses. ¿Tendré algún tipo de ayuda económica hasta que encuentre otro trabajo? En este epígrafe veremos si esto es posible. Precisamente, la prestación por desempleo de nivel asistencial o Subsidio por desempleo, se destina a trabajadores que se encuentren en alguna de las siguientes circunstancias: 1. Trabajadores que han agotado la prestación contributiva, así como aquellos otros que no han cubierto el período mínimo de cotización necesario para acceder a la prestación de nivel contributivo, emigrantes retornados, excarcelados y trabajadores que sean declarados plenamente capaces o inválidos parciales como consecuencia de un expediente de revisión de su invalidez. 2. Trabajadores eventuales, incluidos en el Régimen Especial Agrario de la Seguridad Social, con residencia en las Comunidades Autónomas de Andalucía y Extremadura. La cuantía de la prestación será siempre el 80% del IPREM (399,36 € para el año 2007) vigente en ese momento y la duración será variable según la situación de cada trabajador. Por ejemplo, un trabajador que haya cotizado durante un mínimo de 6 meses y sin cargas familiares cobrará la prestación durante 6 meses; un excarcelado sin derecho a prestación contributiva que haya estado en prisión al menos 6 meses, la duración de la prestación será de 18 meses. CASO Marga decide informarse y acude a la asesoría, donde le informan de la existencia de un subsidio por desempleo para trabajadores que, al producirse la situación legal de desempleo, no han cubierto el período mínimo de cotización de 360 días para acceder a una prestación contributiva. Los requisitos para acceder a este subsidio son: Estar desempleado y en situación legal de desempleo. Inscribirse como demandante de empleo en el plazo de 15 días, desde la situación legal de desempleo y suscribir el Compromiso de Actividad. Tener cotizados, en un régimen de la Seguridad Social que contemple la contingencia de desempleo, al menos 3 meses, si tiene responsabilidades familiares, o 6 meses si no las tiene y no haber cotizado el período mínimo de 360 días para tener derecho a la prestación contributiva. Carecer de rentas, de cualquier naturaleza, superiores al 75 % del salario mínimo interprofesional, excluidas las pagas extraordinarias. Marga cumple estos requisitos y como no tiene responsabilidades familiares, la duración del subsidio será de 6 meses que es lo que tiene cotizado y cobrará el 80% del Indicador Público de Renta de Efectos Múltiples (IPREM) que para el año 2007 es de 499´20 €/mes. Cobraría por lo tanto 499´20 x 0´80 = 399,36 €/mes. El Servicio Público de Empleo Estatal ingresará las cotizaciones a la Seguridad Social correspondientes a las prestaciones de asistencia sanitaria y protección a la familia.Una vez reconocida esta prestación, Marga ya no podrá utilizar las mismas cotizaciones para el reconocimiento de un nuevo derecho a prestación de nivel contributivo o asistencial.

- 29. FOL – SEGURIDAD SOCIAL 29 2.10 Otras prestaciones ¿Y si después de mucho tiempo buscando no consigo encontrar trabajo? ¿Cómo me ayudaría la Seguridad Social? Dentro de este apartado podrás conocer algunas prestaciones que se otorgan a colectivos especialmente desprotegidos: 1. Renta activa de inserción laboral, es un programa dirigido a: o desempleados de larga duración, o personas con minusvalías en grado igual o superior al 33 %, o emigrantes que regresan a España que hayan trabajado al menos seis meses en el extranjero, o víctimas de la violencia doméstica. Estos deberán cumplir determinados requisitos de ingresos mensuales, edad y estar inscritos en la oficina de empleo. El trabajador deberá seguir un programa de inserción laboral a partir de un compromiso de actividad con los servicios públicos de empleo o entidades colaboradoras y percibirá una prestación económica mensual equivalente al 80% del IPREM durante 11 meses. 2. Acciones específicas de formación, perfeccionamiento, orientación, reconversión e inserción profesional a favor de los trabajadores desempleados y aquellas otras que tengan por objeto el fomento del empleo estable.