Weitere ähnliche Inhalte

Ähnlich wie обзор работы паевых фондов от компании тройка диалог за период со 9 по 13 июля 2012 года

Ähnlich wie обзор работы паевых фондов от компании тройка диалог за период со 9 по 13 июля 2012 года (20)

Mehr von Lina Alnadi (15)

обзор работы паевых фондов от компании тройка диалог за период со 9 по 13 июля 2012 года

- 1. 16 ИЮЛЯ | 2012

РОССИЯ

Персональные инвестиции и финансы

Обзор работы паевых фондов

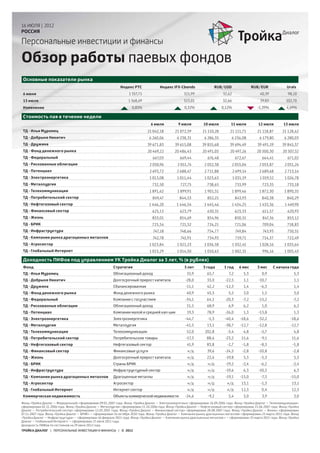

Основные показатели рынка

Индекс РТС Индекс IFX-Cbonds RUB/USD RUB/EUR Urals

6 июня 1 357,71 321,99 32,62 40,39 98,10

13 июля 1 368,69 323,01 32,66 39,83 102,70

Изменение 0,81% 0,32% 0,12% -1,39% 4,69%

Стоимость пая в течение недели

6 июля 9 июля 10 июля 11 июля 12 июля 13 июля

ТД - Илья Муромец 21 042,18 21 072,59 21 110,28 21 111,71 21 118,87 21 128,62

ТД - Добрыня Никитич 6 260,06 6 238,31 6 286,35 6 236,08 6 179,80 6 280,03

ТД - Дружина 39 671,83 39 615,08 39 855,68 39 694,49 39 491,19 39 845,37

ТД - Фонд денежного рынка 20 469,22 20 486,43 20 491,05 20 497,26 20 500,30 20 507,32

ТД - Федеральный 667,03 669,44 676,48 672,67 664,41 671,02

ТД - Рискованные облигации 2 050,96 2 051,74 2 052,38 2 053,04 2 053,87 2 051,24

ТД - Потенциал 2 693,72 2 688,47 2 711,88 2 699,14 2 689,68 2 713,14

ТД - Электроэнергетика 1 013,08 1 011,44 1 023,63 1 031,19 1 019,52 1 026,78

ТД - Металлургия 732,50 727,75 738,65 733,99 723,35 733,18

ТД - Телекоммуникации 1 891,62 1 899,91 1 901,51 1 899,46 1 872,30 1 890,35

ТД - Потребительский сектор 849,47 844,53 852,21 843,93 840,38 840,29

ТД - Нефтегазовый сектор 1 446,20 1 446,54 1 445,46 1 434,25 1 433,36 1 449,90

ТД - Финансовый сектор 625,13 623,79 630,31 623,33 611,57 620,93

ТД - Жизнь 853,01 854,69 854,96 850,51 847,36 853,12

ТД - БРИК 725,54 721,52 724,21 721,06 709,04 718,83

ТД - Инфраструктура 747,18 748,66 754,77 749,84 743,93 750,51

ТД - Компании рынка драгоценных металлов 742,78 741,91 734,93 719,71 714,37 722,49

ТД - Агросектор 1 023,84 1 021,23 1 036,58 1 032,41 1 028,16 1 033,64

ТД - Глобальный Интернет 1 015,29 1 014,50 1 010,63 1 002,31 996,16 1 005,43

Доходность ПИФов под управлением УК Тройка Диалог за 5 лет, % (в рублях)

Фонд Стратегия 5 лет 3 года 1 год 6 мес 3 мес С начала года

ТД - Илья Муромец Облигационный доход 55,9 65,7 7,2 5,3 0,9 5,3

ТД - Добрыня Никитич Долгосрочный прирост капитала -28,0 33,0 -22,5 1,1 -10,7 1,1

ТД - Дружина Сбалансированная -11,1 42,2 -12,3 1,4 -6,3 1,4

ТД - Фонд денежного рынка Фонд денежного рынка 40,9 45,5 5,2 3,0 1,5 3,0

ТД - Федеральный Компании с госучастием -34,1 64,1 -20,3 -7,2 -15,2 -7,2

ТД - Рискованные облигации Облигационный доход 51,5 68,9 6,9 6,2 1,0 6,2

ТД - Потенциал Компании малой и средней кап-ции 19,3 78,9 -26,0 1,3 -13,8 1,3

ТД - Электроэнергетика Электроэнергетика -44,7 -1,3 -40,4 -18,6 -32,2 -18,6

ТД - Металлургия Металлургия -41,5 13,1 -38,7 -12,7 -12,8 -12,7

ТД - Телекоммуникации Телекоммуникации 52,0 202,8 -3,4 4,8 -5,7 4,8

ТД - Потребительский сектор Потребительские товары -17,3 88,6 -23,2 11,6 -9,1 11,6

ТД - Нефтегазовый сектор Нефтегазовый сектор 41,9 83,8 -2,7 -1,8 -8,5 -1,8

ТД - Финансовый сектор Финансовые услуги н/д 39,6 -24,5 -2,8 -10,8 -2,8

ТД - Жизнь Долгосрочный прирост капитала н/д 22,6 -19,8 5,5 -5,3 5,5

ТД - БРИК Страны БРИК н/д н/д -19,2 -2,4 -6,2 -2,4

ТД - Инфраструктура Инфраструктурный сектор н/д н/д -19,6 6,3 -10,5 6,3

ТД - Компании рынка драгоценных металлов Драгоценные металлы н/д н/д -19,1 -15,0 -7,5 -15,0

ТД - Агросектор Агросектор н/д н/д н/д 13,1 -1,3 13,1

ТД - Глобальный Интернет Интернет сектор н/д н/д н/д 12,3 0,4 12,3

Коммерческая недвижимость Объекты коммерческой недвижимости -24,6 -9,2 5,4 3,0 3,9 3,0

Фонд «Тройка Диалог – Федеральный» сформирован 09.01.2007 года. Фонд «Тройка Диалог – Электроэнергетика» сформирован 26.09.2006 года. Фонд «Тройка Диалог – Телекоммуникации»

сформирован 02.11.2006 года. Фонд «Тройка Диалог – Металлургия» сформирован 11.10.2006 года. Фонд «Тройка Диалог – Нефтегазовый сектор» сформирован 21.06.2007 года. Фонд «Тройка

Диалог – Потребительский сектор» сформирован 12.03.2007 года. Фонд «Тройка Диалог – Финансовый сектор» сформирован 28.08.2007 года. Фонд «Тройка Диалог – Жизнь» сформирован

07.11.2007 года. Фонд «Тройка Диалог – БРИК» – сформирован 14 октября 2010 года. Фонд «Тройка Диалог – Компании рынка драгоценных металлов» сформирован 25 марта 2011 года. Фонд

«Тройка Диалог – Инфраструктура» – сформирован 16 февраля 2011 года. Фонд «Тройка Диалог – Компании рынка драгоценных металлов » – сформирован 25 марта 2011 года. Фонд «Тройка

Диалог – Глобальный Интернет» – сформирован 27 июля 2011 года.

Доходность ПИФов по состоянию на 29 июня 2012 года.

ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012

- 2. 16 ИЮЛЯ | 2012

РОССИЯ

В итоге за неделю долларовый Индекс РТС вырос на 0,8% по сравне-

Новости компании нию с уровнем закрытия неделей ранее, остановившись на отметке

1368,69 пункта. Основные сравнительные бенчмарки показали сле-

УК Тройка Диалог расширила возможности своей Системы электронно- дующие результаты: индекс развивающихся стран MSCI EM снизился

го документооборота, позволив клиентам при наличии у них оформ- за неделю на 2,1%, а американский S&P 500 поднялся на 0,2%. С на-

ленной электронной подписи совершать операции по приобретению чала года российский рынок показывает падение на 1,0%, в то время

и погашению инвестиционных паев фондов, находящихся под управ- как сводный индекс развивающихся стран увеличился на 1,1% за то же

лением компании. Подробная информация размещена на сайте время, а S&P 500 вырос на 7,9%.

www.troika-am.ru в разделе «Новости».

ЦБ РФ принял решение оставить неизменными базовые процентные

ставки. Годовая инфляция ускорилась до 5% (на 9 июля), тогда как ма-

На рынке акций кроэкономические показатели оставались высокими.

На прошедшей неделе российский фондовый рынок пытался найти В США число первичных обращений за пособием по безработице за про-

в себе силы для рывка вверх наперекор внешнему давлению, опи- шлую неделю снизилось с 376 тысяч до 350 тысяч, сократилось и их

раясь на внутренние благоприятные факторы – рост цен на нефть общее количество, оказавшись лучше ожиданий. Наперекор пессими-

и позитивный новостной фон. Президент Владимир Путин подтвер- стичным прогнозам о снижении на 0,5% промышленные цены в июне вы-

дил приверженность правительства процессу приватизации и задаче росли на 0,1% (к маю).

по улучшению восприятия российских инвестиционных и бизнес-ри-

сков. Ратификация Государственной Думой протокола о вступлении Агентство Moody’s сообщило о снижении суверенного рейтинга Ита-

России в ВТО также должна придать российским реформам суще- лии на два пункта, с «А3» до «Ваа2», краткосрочный рейтинг подтверж-

ственный импульс. После 11 недель оттока зарегистрирован приток ден на уровне «Prime-2». По всем рейтингам оставлен «негативный»

средств инвесторов в фонды, ориентирующиеся на российские ак- прогноз. В агентстве считают, что итальянское правительство вскоре

ции. От внутренних макроэкономических новостей в последнее время начнет испытывать финансовые затруднения, так как стоимость ино-

так и веет оптимизмом: бюджет исполняется со значительным профи- странных заимствований растет. Налицо утрата доверия со стороны

цитом, а недельная инфляция стала замедляться, скакнув после пла- инвесторов к проблемным странам Евросоюза. На фоне понижения

нового повышения тарифов 1 июля. прогноза экономического роста республики и высокой безработицы

это может привести к неспособности правительства выполнить свои

Цена на нефть выросла на фоне сокращения запасов в США и надеждах финансовые обязательства.

на то, что хотя бы китайские власти могут пойти на новые меры стиму-

лирования экономики. Ведь ВВП Китая за II квартал 2012 года и опубли- По данным EPFR Global, инвесторы снова все больше склоняются к мысли,

кованные в пятницу данные по промышленному производству за июнь что падение развивающихся рынков во II квартале 2012 года было чрез-

оказались немного слабее консенсус-прогноза. Поскольку Банк Япо- мерным, а низкая оценка этого класса активов уже достаточно адекват-

нии на этой неделе не оправдал ожиданий и не внес значительных из- но отражает сохраняющиеся риски. За неделю, окончившуюся в среду,

менений в свою денежно-кредитную политику, а публикация прото- совокупный приток средств в фонды развивающихся рынков составил

колов заседания Комитета по операциям на открытом рынке ФРС США $696 млн. Неделей ранее наблюдался приток всего $15 млн, а за июнь ин-

вновь показала, что планов по запуску новой программы количествен- весторы вывели из этой категории фондов $869 млн. Российские акции

ного смягчения нет, то ближайшей надеждой для инвесторов остался являются самыми недооцененными в этом классе активов. За последнюю

Народный банк Китая. Новости из Европы привычно плохи. На про- неделю приток средств в ориентированные на Россию фонды развива-

шлой неделе рейтинговое агентство Moody’s снизило суверенный рей- ющихся стран составил $51 млн. Наконец закончилось продолжавшееся

тинг Италии на два пункта. В этой тяжелой атмосфере разочарований 11 недель «бегство» инвесторов из фондов, ориентированных на Рос-

медленно снижались основные мировые фондовые индексы. Однако сию. Неделей ранее отток составил $42 млн.

в самом конце недели лучше ожиданий отчитались одни из крупней-

ших банков США – JPMorgan Chase и Wells Fargo, а также вышли не- Цена на нефть за неделю подросла на 4,7%, до $102,7 за баррель марки

плохие макроэкономические новости, что вывело некоторые индексы, Urals. Трейдеры, как всегда, бурно прореагировали на отчет Министер-

в том числе и российский, в зеленую зону. ства энергетики США, согласно которому запасы нефти в стране со-

2 ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012

- 3. 16 ИЮЛЯ | 2012

РОССИЯ

кратились на прошлой неделе на 4,7 млн баррелей. Снижение запасов в магазине в Санкт-Петербурге) показатель LFL (рост выручки по сопоста-

сырья объясняется ростом загрузки нефтеперерабатывающих мощ- вимым магазинам) составил 12,1%. По 2012 году компания прогнозирует

ностей, который обгоняет спрос на сырье со стороны конечных потре- данный показатель на уровне 7%. Рост среднего чека составил в I квар-

бителей. Кроме этого, ОПЕК выпустила ежемесячный отчет по рынку тале 2,8%, что ниже ожиданий и уровня конкурентов (4-5%). Компания

нефти, в котором подтвердила предыдущий прогноз увеличения ми- в первом полугодии открыла три гипермаркета и один супермаркет.

рового потребления нефти на 900 тысяч баррелей в сутки в этом году

и на 800 тысяч баррелей в сутки в следующем. Данные ОПЕК также сви- Компания «Магнит» опубликовала сильные результаты продаж за июнь.

детельствуют о стабильном сокращении добычи в Иране: длительные Темп роста продаж составил 33,8% в рублях (в мае – 31,8%, в апреле –

санкции, действительно, оказали негативное воздействие на показате- 27,8%). Динамика продаж опередила прирост торговых площадей, кото-

ли нефтяной промышленности страны. рые итак остаются на высоком уровне в 31,4%.

Долларовый индекс РТС нефтегазового сектора вырос за неделю Индекс финансового сектора вырос на 0,4% за неделю. Лучше бенч-

на 0,6%. Лучшие результаты показали префы «Башнефти» (плюс 5,5%) марка оказались префы Сбербанка (плюс 4,7%), в аутсайдерах – префы

и ГДР НОВАТЭКа (плюс 4,8%). В аутсайдерах оказались ГДР «Альянса» банка «Возрождение» (минус 2,9%).

(минус 5,6%).

ВТБ планирует разместить 3-летние облигации на 400 млн синга-

НОВАТЭК заключил 10-летний контракт с немецкой компанией Energie пурских долларов ($315 млн) с доходностью около 4%. Привлечение

Baden-Wurttemberg AG (EnBW) на поставку 2 млрд куб. м. газа в год. Не- большего объема средств в валютах Азии, Европы или Латинской

смотря на то что пока неизвестно, как компания будет поставлять газ, Америки позволит банку снизить зависимость от долларового фон-

новость позитивна для акций НОВАТЭКа. дирования и в течение трех лет сократить стоимость заимствований

до уровня ставок Сбербанка.

Alliance Oil опубликовала умеренно негативные операционные резуль-

таты за II квартал 2012 года. Снижение добычи составило 5% квартал Сбербанк России докапитализирует словенский банк Banka Volksbank,

к кварталу. Годовой прогноз по добыче оставлен без изменений. входящий в группу Volksbank International (VBI), на 88,1 млн евро. До-

капитализация будет осуществлена за счет дополнительного выпуска

Индекс электроэнергетического сектора прибавил за неделю 2,2%. акций банка. Сбербанк осуществит вливания в капитал через головную

В лидерах отрасли оказались акции «Иркутскэнерго» (плюс 9,6%), в аут- структуру группы VBI – австрийский Volksbank International.

сайдерах – бумаги «РАО ЕЭС Востока» (минус 6,1%).

В секторе телекоммуникаций подъем индекса за неделю составил

Индекс потребительского сектора за неделю подрос на 1,2%. Ре- 0,7%. Лучшие результаты показали ГДР «Системы» (плюс 5,4%) и АДР

зультаты лучше рынка показали ГДР «О’Кей» (плюс 6,0%), хуже ин- «Вымпелкома» (плюс 4,2%), а аутсайдером стали акции Mail.ru, поте-

декса оказались акции «Русского моря» (минус 16,3%) и ГДР Х5 Retail рявшие 2,6%.

Group (минус 7,7%).

Россия первой среди стран EEMEA провела конкурс на частоты LTE.

Наблюдательный совет Х5 уволил Андрея Гусева с поста СЕО. Причи- Победителями, как и ожидалось, стали компании «большой тройки»

ной стали слабые результаты компании за II квартал. В целом опубли- и «Ростелеком». Согласно условиям конкурса, они обязаны начать

кованные операционные результаты совпали с консенсус-прогнозом предоставлять услугу с 1 июня 2013 года и иметь полное покрытие

аналитиков. Финансовый директор X5 Retail Group Киран Балф провел территории страны к 2019 году. Также компании будут обязаны еже-

конференц-звонок с инвесторами, где было заявлено, что компания бу- годно инвестировать как минимум 15 млрд руб. на развертывание

дет искать сильную замену и что на текущий момент все руководители сети, что не должно оказать существенного влияния на рост капи-

направлений продолжат работать. тальных расходов операторов. Так, затраты на усовершенствование

одной 3G-станции составляют менее $10 тысяч.

Компания «О’Кей» опубликовала нейтральные операционные результаты

за II квартал 2012 года. Рост выручки год к году составил 23,5%, что ниже Индекс сектора металлов и добычи снизился на 0,2% за неделю. В ли-

ожиданий рынка в 25-27%. Рост сопоставимых продаж оказался 4%. дерах отрасли оказались ГДР «Фосагро» (плюс 6,6%), в аутсайдерах –

В I квартале из-за эффекта низкой базы (связанного с обрушением крыши АДР «Мечела» (минус 5,6%).

ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012 3

- 4. 16 ИЮЛЯ | 2012

РОССИЯ

мещено 90,6% от предложенного объема) и 15-летних ОФЗ-26207-ПД

На рынке облигаций (доходность 8,65%, размещено 76,3%).

За неделю доходность 10-летних казначейских облигаций США снизи- Кроме того, были закрыты книги заявок на облигации «ТКС Банк, БО-

лась на 6 б. п., до 1,49%, практически приблизившись к историческому 5» и «ТКС Банк, БО-6» (оферта 1 год, ставка купона 13,9%) и облигации

минимуму в 1,44%. Доходность выпуска «Россия-2030» сократилась «РЖД, 32» со ставкой купона, привязанной к ИПЦ (оферта 10 лет, став-

на 27 б. п., до исторически минимального значения 3,49%, CDS на риск ка первого купона 8,85%).

России сузился на 19 б. п., до 203 б. п. Котировки наиболее ликвидных

российских еврооблигаций подросли примерно на 2-3%. На текущей неделе состоится аукцион по размещению выпуска «Чу-

вашия, 34009» (дюрация 1,82 года, ориентир по доходности составля-

Продолжаются успешные размещения еврооблигаций российских за- ет 8,25-9,25%).

емщиков. Так, «Газпром» разместил 10-летние еврооблигации объемом

$1 млрд с доходностью к погашению 4,95% и 5-летние бумаги на сумму

750 млн евро со спредом в 270 б. п. к средним свопам. «Газпромбанк» про- В макроэкономике

вел доразмещение еврооблигаций с погашением в 2015 году объемом

100 млн швейцарских франков по цене 100,1% номинала. ВТБ рефинанси- Доходы федерального бюджета в июне достигли 1,1 трлн руб.

ровал свои заимствования в сингапурских долларах, разместив еврообли- ($33,9 млрд) при расходах в 1 трлн руб. ($30,4 млрд). Таким обра-

гации объемом 400 млн сингапурских долларов с доходностью 4,0%. зом, профицит бюджета составил 115 млрд руб. ($3,5 млрд). Хотя

нефтегазовые доходы немного снизились на фоне коррекции цен

Рубль укрепился на фоне стабилизации котировок нефти на уровне на нефть (девальвация рубля сгладила снижение рублевых доходов

$100 за баррель. Курс национальной валюты вырос на 39 копеек от- от нефтегазового сектора), ненефтегазовые доходы резко выросли

носительно бивалютной корзины, до 35,86 руб. Годовая ставка кросс- до 579 млрд руб. ($17,6 млрд). Это означает хорошую динамику ма-

валютных свопов снизилась на 4 б. п., до 6,74%. кроэкономических показателей в июне.

В ходе заседания на прошлой неделе совет директоров ЦБ РФ принял В первом полугодии 2012 года в бюджет поступило 6,2 трлн руб.

решение оставить ключевые процентные ставки на прежнем уровне, ($202,6 млрд) и было израсходовано менее 6,0 трлн руб. ($194,5 млрд),

отметив их приемлемость лишь в краткосрочном периоде на фоне то есть профицит составил 247 млрд руб. ($8,1 млрд). Сохранение осто-

ускорения инфляции. рожной бюджетной политики способствует макроэкономической ста-

бильности и экономическому росту. Важно, что в этом году месячные

Ликвидность банковского сектора находится на комфортном уровне расходы бюджета более равномерные, чем это было раньше. Так исклю-

в размере 930 млрд руб. благодаря поддержке ЦБ РФ через аукци- чается их значительный рост в конце года, что позволит поддерживать

оны РЕПО. Индикативная ставка предоставления рублевых кредитов умеренные темпы инфляции в начале 2013 года.

на московском денежном рынке на срок до начала следующего рабо-

чего дня выросла на 31 б. п., до 5,93%. Исполнение бюджета по итогам года будет зависеть от средней цены неф-

ти и расходов государства. Средняя стоимость черного золота за год, при

Российский долговой рынок также продемонстрировал неплохой которой бюджет будет сбалансированным, равна приблизительно $110

рост. Индекс корпоративных облигаций Cbonds прибавил 0,32%. Госу- за баррель Urals. Если цены на нефть будут колебаться около $90, то сред-

дарственные ценные бумаги продолжают испытывать хороший спрос няя стоимость за год получится на уровне $100. С учетом плана расходов

со стороны инвесторов, в том числе и нерезидентов. Доходности бюджета в 12,7 трлн руб. дефицит составит 0,8% ВВП, что можно легко по-

ОФЗ снизились еще на 20-30 б. п. Индекс государственных облигаций крыть за счет заимствований. Тем не менее расходы бюджета могут ока-

ММВБ вырос на 0,73%. заться ниже запланированного уровня (как в прошлом году), а цены на

нефть выше. Любой из этих факторов будет способствовать сокращению

На прошлой неделе состоялись аукционы по размещению 5-летних дефицита. В любом случае проблем с исполнением бюджета нет, чем Рос-

ОФЗ-25080-ПД (средневзвешенная доходность 7,85% годовых, раз- сия выгодно отличается от большинства развитых и развивающихся стран.

4 ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012

- 5. 16 ИЮЛЯ | 2012

РОССИЯ

Открытый паевой инвестиционный фонд облигаций «Тройка Диалог – Илья Муромец»

Цель инвестирования Структура фонда

Фонд нацелен на прирост инвестированного капитала за счет купонного дохода Вес, %

и роста курсовой стоимости ценных бумаг российских эмитентов с фиксирован- Финансы 30,4

ной доходностью с ограничением кредитных рисков портфеля на низком уровне. Металлургия 11,8

Государственные 9,5

Потребительский сектор 9,4

Инвестиционная стратегия Телекоммуникации 7,9

Средства фонда инвестируются в номинированные в рублях государственные, Денежные средства 7,6

муниципальные и корпоративные облигации российских эмитентов со сред- Электроэнергетика 6,2

ней и высокой дюрацией. В портфель включаются облигации с возможностью Депозиты 5,3

роста курсовой стоимости за счет положительной переоценки кредитного Транспорт 4,7

риска (в результате повышения кредитных рейтингов, улучшения кредитно- Машиностроение 4,0

го качества эмитента и т.д.) и изменения процентных ставок. Основную часть Нефть и газ 2,0

портфеля составляют эмитенты, имеющие высокое или адекватное кредитное Субфедеральные облигации 1,1

качество (эмитенты 1 и 2 эшелонов). В портфель на основе тщательного кре- Прочее 0,3

дитного анализа также c небольшими весами включаются избранные эмитенты

третьего эшелона, имеющие адекватное кредитное качество, что также позво-

ляет увеличивать доходность портфеля.

10 Крупных позиций

Динамика за период Вес, %

ТД – Илья Муромец Индекс IFX-Cbonds ОФЗ 26205 5,7

Трансаэро, БО-01 4,7

5 лет 55,9% 51,3%

3 года 65,7% 38,3% Металлоинвест (05, 06) 4,5

1 год 7,2% 5,0% Вымпелком (02,04) 4,1

6 месяцев 5,3% 3,9% ОФЗ 25079 3,8

3 месяца 0,9% 0,9% Ситроникс, БО-2 3,8

1 месяц 0,5% 0,6% Каркаде, 02 3,4

с начала года 5,3% 3,9% Русский Стандарт Финанс, 11/07/2017 3,4

Газпромбанк, 6 3,3

Мираторг финанс, БО-01 3,2

Показатель риска

ТД – Илья Муромец Индекс IFX-Cbonds

Стандартное отклонение 3,3% 2,2%

Коэффициент Шарпа 2,14 2,26

Альфа 1,2%

Бета 1,19 Индекс IFX-Cbonds – индекс корпоративных облигаций (совместный

Р-квадрат 0,63 проект РТС-Интерфакс и Сbonds)

Открытый паевой инвестиционный фонд акций «Тройка Диалог – Добрыня Никитич»

Цель инвестирования Структура фонда

Фонд нацелен на получение дохода на инвестиционном горизонте от года до Вес, %

трех лет путем инвестирования в акции преимущественно российских эми- Нефть и газ 37,2

тентов, имеющих высокий потенциал роста. Рассчитан на инвесторов, толе- Финансы 16,3

рантных к высокому уровню риска. Денежные средства 15,7

Металлургия 8,9

Инвестиционная стратегия Недвижимость

Электроэнергетика

7,5

5,1

Фонд инвестирует средства в диверсифицированный портфель акций преиму- Телекоммуникации 4,5

щественно российских эмитентов, обладающих достаточной ликвидностью и Химическая промышленность 2,8

высоким потенциалом роста. Портфель сконцентрирован на ликвидных акциях Машиностроение 1,0

и отдельных представителях второго эшелона. Отбор акций происходит на базе Потребительский сектор 0,8

тщательного фундаментального анализа эмитентов, а также оценки текущей

стоимости акций относительно их долгосрочного потенциала роста.

Динамика за период 10 Крупных позиций

ТД – Добрыня Никитич Индекс РТС

5 лет -28,0% -9,2% Вес, %

3 года 33,0% 44,0% Газпром 11,3

1 год -22,5% -16,9% Лукойл 7,9

6 месяцев 1,1% 0,5% Сбербанк АДР 7,8

3 месяца -10,7% -7,2% Эталон 6,1

1 месяц 5,3% 10,3% Сбербанк прив. 5,6

с начала года 1,1% 0,5% Новатэк 5,3

Сургутнефтегаз 4,6

Показатель риска Э.ОН Россия 3,2

ТД – Добрыня Никитич Индекс РТС АФК Система 3,0

Роснефть ГДР 2,8

Стандартное отклонение 30,7% 29,4%

Коэффициент Шарпа -0,74 -0,58

Альфа -6,3%

Бета 0,96

Р-квадрат 88,0%

Динамика за период, Показатели риска – по состоянию на 29 июня 2012 года, в рублях. Для пересчета котировок индекса используется курс ЦБ РФ на соответствующие даты.

Безрисковая процентная ставка 2,77% – используется среднее годовое значение ставки ЦБ по привлечению средств по депозитным операциям «overnight».

Структура фонда, 10 Крупных позиций – по состоянию на 13 июля 2012 года.

Все данные указаны в рублях.

5 ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012

- 6. 16 ИЮЛЯ | 2012

РОССИЯ

Открытый паевой инвестиционный фонд смешанных инвестиций «Тройка Диалог – Дружина»

Цель инвестирования Структура фонда

Фонд нацелен на получение прибыли за счет прироста капитала и получения ку- Вес, %

понного дохода путем инвестирования в акции и облигации преимущественно Облигации 38,5

российских эмитентов для обеспечения баланса между приемлемым уровнем Нефть и газ 21,9

Финансы 10,3

риска и ожидаемой доходностью. Стратегия рассчитана на инвесторов, предпо-

Денежные средства 10,2

читающих долгосрочный взвешенный подход к вложению средств.

Металлургия 5,8

Недвижимость 4,5

Инвестиционная стратегия Химическая промышленность 3,1

Активы фонда инвестированы в диверсифицированный портфель акций и Электроэнергетика 2,8

облигаций. Стратегия фонда основывается на динамичном распределении Телекоммуникации 1,4

средств между классами активов (акциями и облигациями). Выбор бумаг для Депозиты 0,9

данной стратегии основывается на тщательном фундаментальном анализе Машиностроение 0,6

эмитентов и оценке их кредитных качеств. Соотношение облигаций и акций в

структуре фонда может меняться в зависимости от конъюнктуры рынка.

Динамика за период 10 Крупных позиций

ТД – Дружина Индекс РТС/IFX-Cbonds Вес, %

5 лет -11,1% 21,1% Газпром 6,9

3 года 42,2% 41,2% Лукойл 5,9

1 год -12,3% -5,9% Сбербанк АДР 4,5

6 месяцев 1,4% 2,2% НК Альянс, 6 4,0

3 месяца -6,3% -3,2% Сбербанк прив. 3,7

1 месяц 3,3% 5,5% Эталон 3,7

с начала года 1,4% 2,2% Норильский Никель АДР 3,1

Ренессанс Капитал, БО-03 3,1

Показатель риска Комос Групп, БО-01 2,8

РСГ - Финанс, 1 2,6

ТД – Дружина Индекс РТС/IFX-Cbonds

Стандартное отклонение 18,2% 17,9%

Коэффициент Шарпа -0,68 -0,34

Альфа -7,6%

Бета 0,79

Р-квадрат 0,63 Индекс РТС/IFX-Cbonds – 50% РТС/50% IFX-Cbonds

Открытый паевой инвестиционный фонд акций «Тройка Диалог – Потенциал»

Цель инвестирования Структура фонда

Фонд нацелен на долгосрочный прирост капитала посредством инвестиро- Вес, %

вания в акции компаний с капитализацией менее $5 млрд, имеющих высокий Потребительский сектор 18,0

потенциал роста. Стратегия подразумевает инвестирование на срок не менее Недвижимость 17,6

Нефть и газ 14,3

3 лет и рассчитана на инвесторов, толерантных к высокой степени риска.

Электроэнергетика 11,8

Денежные средства 7,7

Инвестиционная стратегия Металлургия 6,7

Фонд инвестирует в акции преимущественно российских компаний второго Телекоммуникации 6,1

эшелона, которые имеют высокий потенциал роста курсовой стоимости вслед- Машиностроение 4,7

ствие того, что их бизнес и прибыль растут более высокими темпами, чем рынок Транспорт 4,5

в целом. В основном, это предприятия, занятые в производстве потребитель- Химическая промышленность 4,0

ских товаров, энергетике, банковском секторе, телекоммуникациях и других Финансы 3,6

быстро растущих секторах российской экономики, а также компании, характе- Медиа и ИТ 1,0

ризующихся высоким потенциалом повышения ликвидности.

Динамика за период 10 Крупных позиций

ТД – Потенциал Индекс РТС-2

5 лет 19,3% -14,2% Вес, %

3 года 78,9% 70,4% Эталон 9,0

1 год -26,0% -26,1% АФК Система 6,1

6 месяцев 1,3% -6,4% М.Видео 5,2

3 месяца -13,8% -17,5% Э.ОН Россия 4,8

1 месяц 2,1% 0,5% Нижнекамскнефтехим прив. 4,6

с начала года 1,3% -6,4% Мостотрест 4,6

Глобалтранс 4,5

Авангард ГДР 4,1

Показатель риска Группа ЛСР 4,0

ТД – Потенциал Индекс РТС-2 Алроса 4,0

Стандартное отклонение 28,1% 26,4%

Коэффициент Шарпа -0,93 -1,00

Альфа -5,0%

Бета 0,81

Р-квадрат 59,4%

Динамика за период, Показатели риска – по состоянию на 29 июня 2012 года, в рублях. Для пересчета котировок индекса используется курс ЦБ РФ на соответствующие даты.

Безрисковая процентная ставка 2,77% – используется среднее годовое значение ставки ЦБ по привлечению средств по депозитным операциям «overnight».

Структура фонда, 10 Крупных позиций – по состоянию на 13 июля 2012 года.

Все данные указаны в рублях.

ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012 6

- 7. 16 ИЮЛЯ | 2012

РОССИЯ

Открытый паевой инвестиционный фонд акций «Тройка Диалог – Электроэнергетика»

Цель инвестирования Структура фонда

Фонд нацелен на долгосрочный прирост капитала посредством инвестирова- Вес, %

Генерирующие компании 45,8

ния в акции преимущественно российских электроэнергетических компаний. Сетевые компании 42,1

Фонд создан для инвесторов, желающих увеличить вес данного сектора в сво- Денежные средства 11,1

ем портфеле и готовых принимать риски инвестирования в компании отрасли, Сбытовые компании 1,0

находящейся в процессе реформирования.

Инвестиционная стратегия 10 Крупных позиций

Фонд инвестирует в акции преимущественно российских генерирующих, сете-

вых, сбытовых, а также интегрированных компаний и обладает диверсифици- Вес, %

рованным (в рамках одной отрасли) портфелем. Отбор акций в портфель фон- ФСК ЕЭС 13,8

да осуществляется на базе тщательного фундаментального анализа и оценки Э.ОН Россия 13,5

МРСК Центра 8,4

текущей стоимости акций относительно их долгосрочного потенциала роста.

МРСК Центра и Приволжья 8,3

Холдинг МРСК 7,2

Динамика за период РусГидро 6,9

ТД – Электроэнергетика РТС Электроэнергетики ТГК-1 6,8

5 лет -44,7% -62,2% ОГК-3 6,6

3 года -1,3% -3,9% Мосэнерго 4,5

1 год -40,4% -36,5% МРСК Волги 4,1

6 месяцев -18,6% -15,0%

3 месяца -32,2% -24,6%

1 месяц 4,4% 10,5%

с начала года -18,6% -15,0%

Показатель риска

ТД – Электроэнергетика РТС Электроэнергетики

Стандартное отклонение 35,7% 34,6%

Коэффициент Шарпа -1,13 -1,06

Альфа -8,7%

Бета 0,87

Р-квадрат 73,7%

Открытый паевой инвестиционный фонд акций «Тройка Диалог – Металлургия»

Цель инвестирования Структура фонда

Фонд нацелен на долгосрочный прирост капитала посредством инвестирования Вес, %

в акции преимущественно российских металлургических и горнодобывающих Черная металлургия 39,8

Драгоценные металлы 28,0

компаний. Фонд создан для инвесторов, желающих увеличить вес данного сек-

Цветная металлургия 15,9

тора в своем портфеле.

Денежные средства 8,3

Инвестиционная стратегия Удобрения 8,0

Фонд инвестирует в диверсифицированный в рамках одного сектора порт-

фель акций преимущественно российских металлургических компаний. Порт-

фель фонда включает акции горнодобывающих компаний, компаний черной и 10 Крупных позиций

цветной металлургии, трубных компаний. Отбор акций в портфель фонда осу-

ществляется на базе тщательного фундаментального анализа и оценки теку- Вес, %

щей стоимости акций относительно их долгосрочного потен-циала роста. Северсталь 8,9

Распадская 8,3

Динамика за период Алроса 7,9

ТД – Металлургия Индекс РТС Металлов и добычи Highland Gold Mining Ltd 7,6

ОК Русал 6,5

5 лет -41,5% -14,7%

3 года 13,1% 24,2% Polymetal International plc 6,4

1 год -38,7% -40,4% Nord Gold 6,1

6 месяцев -12,7% -7,1% Евраз Груп 6,1

3 месяца -12,8% -11,4% Мечел прив. АДС 5,8

1 месяц 5,1% 8,4% Норильский никель 5,3

с начала года -12,7% -7,1%

Показатель риска

ТД – Металлургия Индекс РТС Металлов и добычи

Стандартное отклонение 29,8% 30,3%

Коэффициент Шарпа -1,30 -1,34

Альфа -3,7%

Бета 0,87

Р-квадрат 0,81

Динамика за период, Показатели риска – по состоянию на 29 июня 2012 года, в рублях. Для пересчета котировок индекса используется курс ЦБ РФ на соответствующие даты.

Безрисковая процентная ставка 2,77% – используется среднее годовое значение ставки ЦБ по привлечению средств по депозитным операциям «overnight».

Структура фонда, 10 Крупных позиций – по состоянию на 13 июля 2012 года.

Все данные указаны в рублях.

7 ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012

- 8. 16 ИЮЛЯ | 2012

РОССИЯ

Открытый паевой инвестиционный фонд акций «Тройка Диалог – Телекоммуникации»

Цель инвестирования Структура фонда

Фонд нацелен на долгосрочный прирост капитала путем инвестирования в ак- Вес, %

ции преимущественно российских компаний связи. Фонд создан для инвесто- Мобильная связь 46,4

ров, желающих увеличить вес данного сектора в своем портфеле. Интернет 19,1

ИТ 18,2

Фиксированная связь 11,5

Инвестиционная стратегия Денежные средства 4,7

Фонд инвестирует в диверсифицированный в рамках одного сектора портфель

акций преимущественно российских телекоммуникационных компаний. Порт-

фель включает акции сотовых операторов, региональных компаний фиксиро-

ванной связи, альтернативных операторов, компаний медиасектора и сегмента 10 Крупных позиций

информационных технологий. Отбор акций в портфель фонда осуществляется

на базе тщательного фундаментального анализа и оценки текущей стоимости Вес, %

акций относительно их долгосрочного потенциала роста. АФК Система 14,7

Mail.ru 14,5

Динамика за период МТС

IBS group

10,0

9,9

ТД – Телекоммуникации Индекс ММВБ Ростелеком прив. 8,5

телекоммуникации Армада 8,3

5 лет 52,0% -15,7% Tim Participacoes SA ADR 5,2

3 года 202,8% 95,4% Вымпелком 4,8

1 год -3,4% -16,5% Vivo Participacoes SA ADR 4,7

6 месяцев 4,8% -0,8% Яндекс 4,7

3 месяца -5,7% -9,7%

1 месяц 2,3% 5,8%

с начала года 4,8% -0,8%

Показатель риска

ТД – Телекоммуникации Индекс ММВБ

телекоммуникации

Стандартное отклонение 22,3% 27,8%

Коэффициент Шарпа -0,16 -0,60

Альфа 8,0%

Бета 0,70

Р-квадрат 0,79

Открытый паевой инвестиционный фонд акций «Тройка Диалог – Потребительский сектор»

Цель инвестирования Структура фонда

Фонд нацелен на долгосрочный прирост капитала путем инвестирования вакции Вес, %

преимущественно российских компаний потребительского сектора.Фонд создан Розничная торговля 40,5

Фармацевтика 22,7

для инвесторов, желающих увеличить вес данного сектора в своем портфеле.

Потребительские товары 19,0

Машиностроение 6,1

Инвестиционная стратегия Денежные средства 3,9

Фонд инвестирует в диверсифицированный портфель акций компаний потре- Транспорт 3,2

бительского сектора. Объектами инвестирования являются розничные сети, ре- Девелопмент 3,2

стораны, компании пищевой промышленности, производители лекарствен-ных Алкогольные напитки 1,3

препаратов и другие представители быстрорастущих секторов россий-ской эко-

номики, ориентированных на внутреннего потребителя. Отбор акций в портфель

фонда осуществляется на базе тщательного фундаментального анализа и оцен-

ки текущей стоимости акций относительно их долгосрочного потенциала роста. 10 Крупных позиций

Динамика за период М.Видео

Вес, %

14,4

ТД – Потребительский сектор Индекс РТС Потреб. Фармстандарт 12,8

товаров и розн. торговли Магнит 11,8

5 лет -17,3% 20,0% Группа Черкизово 8,1

3 года 88,6% 111,6% Пятерочка ГДР 7,9

1 год -23,2% -14,2% Авангард ГДР 7,8

6 месяцев 11,6% 17,0% Верофарм 6,4

3 месяца -9,1% -7,4% Дикси Групп 6,4

1 месяц 0,9% 8,0% Северсталь-авто 6,1

с начала года 11,6% 17,0% Протек 3,5

Показатель риска

ТД – Потребительский сектор Индекс РТС Потреб.

товаров и розн. торговли

Стандартное отклонение 29,2% 33,2%

Коэффициент Шарпа -0,80 -0,43

Альфа -13,4%

Бета 0,70

Р-квадрат 0,66

Динамика за период, Показатели риска – по состоянию на 29 июня 2012 года, в рублях. Для пересчета котировок индекса используется курс ЦБ РФ на соответствующие даты.

Безрисковая процентная ставка 2,77% – используется среднее годовое значение ставки ЦБ по привлечению средств по депозитным операциям «overnight».

Структура фонда, 10 Крупных позиций – по состоянию на 13 июля 2012 года.

Все данные указаны в рублях.

ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012 8

- 9. 16 ИЮЛЯ | 2012

РОССИЯ

Открытый паевой инвестиционный фонд акций «Тройка Диалог – Финансовый сектор»

Цель инвестирования Структура фонда

Фонд нацелен на долгосрочный прирост капитала путем инвестирования в ак- Вес, %

Банки — первый эшелон 47,6

ции преимущественно российских компаний финансового сектора. Фонд создан Банки — второй эшелон 316,0

для инвесторов, желающих увеличить вес данного сектора в своем портфеле. Девелопмент 18,5

Денежные средства 2,4

Инвестиционная стратегия

Фонд инвестирует в обыкновенные и привилегированные акции преимуще-

ственно российских коммерческих банков первого и второго эшелонов. Отбор

акций в портфель фонда осуществляется на базе тщательного фундаменталь-

10 Крупных позиций

ного анализа и оценки текущей стоимости акций относительно их долгосрочно- Вес, %

го потенциала роста. Банк Санкт-Петербург 12,5

Банк ВТБ ГДР 10,7

Динамика за период China Construction Bank 10,2

Сбербанк прив. 9,9

ТД – Финансовый сектор Индекс РТС Финансов ICBC 9,4

3 года 39,6% 30,2% Эталон 9,2

1 год -24,5% -29,1% Банк Уралсиб 7,8

6 месяцев -2,8% 2,8% Номос Банк ГДР 7,1

3 месяца -10,8% -8,0% Сбербанк 4,9

1 месяц 3,4% 13,6% Группа ЛСР 4,6

с начала года -2,8% 2,8%

Показатель риска

ТД – Финансовый сектор Индекс РТС Финансов

Стандартное отклонение 24,6% 30,0%

Коэффициент Шарпа -1,00 -0,98

Альфа -3,5%

Бета 0,72

Р-квадрат 0,80

Открытый паевой инвестиционный фонд акций «Тройка Диалог – Нефтегазовый сектор»

Цель инвестирования Структура фонда

Фонд нацелен на долгосрочный прирост капитала путем инвестирования в акции Вес, %

преимущественно российских компаний нефтегазового сектора. Фонд создан Интегрированные нефтяные компании 56,2

для инвесторов, желающих увеличить вес данного сектора в своем портфеле. Газовые компании 24,1

Нефтеперерабатывающие компании 7,5

Инвестиционная стратегия Денежные средства

Нефтесервисные компании

5,7

3,4

Фонд инвестирует в диверсифицированный портфель, состоящий из акций Машиностроение 3,0

преимущественно российских компаний, оперирующих на нефтяном и газо-

вом рынках, среди которых крупные и средние нефтяные компании, произво-

дители газа, а также нефтехимические и нефтеперерабатывающие компании.

Отбор акций в портфель фонда осуществляется на базе тщательного фунда- 10 Крупных позиций

ментального анализа и оценки текущей стоимости акций относительно их дол-

госрочного потенциала роста. Вес, %

Лукойл 14,4

Динамика за период Газпром 13,8

Газпром нефть 13,0

ТД – Нефтегазовый сектор Индекс РТС Нефти и Газа

ТНК-ВР Холдинг 10,6

5 лет 41,9% -5,6% Новатэк ГДР 8,0

3 года 83,8% 28,4% Нижнекамскнефтехим прив. 6,8

1 год -2,7% -7,3% Роснефть 5,8

6 месяцев -1,8% -0,2% Татнефть прив. 5,1

3 месяца -8,5% -7,4% Башнефть прив. 4,3

1 месяц 3,8% 10,8%

Буровая компания Евразия 3,4

с начала года -1,8% -0,2%

Показатель риска

ТД – Нефтегазовый сектор Индекс РТС Нефти и Газа

Стандартное отклонение 25,3% 29,9%

Коэффициент Шарпа -0,11 -0,25

Альфа 2,7%

Бета 0,75

Р-квадрат 0,82

Динамика за период, Показатели риска – по состоянию на 29 июня 2012 года, в рублях. Для пересчета котировок индекса используется курс ЦБ РФ на соответствующие даты.

Безрисковая процентная ставка 2,77% – используется среднее годовое значение ставки ЦБ по привлечению средств по депозитным операциям «overnight».

Структура фонда, 10 Крупных позиций – по состоянию на 13 июля 2012 года.

Все данные указаны в рублях.

9 ТРОЙКА ДИАЛОГ | ПЕРСОНАЛЬНЫЕ ИНВЕСТИЦИИ И ФИНАНСЫ | © 2012